Liên tục bơm tiền

Theo dữ liệu thống kê giao dịch trên thị trường mở của Ngân hàng Nhà nước, trong cả 9 phiên giao dịch từ đầu tháng 10 đến nay, cơ quan quản lý đã liên tục thực hiện mua vào tín phiếu mà không thực hiện bất kỳ giao dịch bán nào.

Tính từ đầu tháng 10, doanh số giao dịch mua tín phiếu của Ngân hàng Nhà nước đã lên tới gần 127.000 tỷ đồng. Trong đó, tính riêng trong tuần này từ ngày 10/10, nhà điều hành đã mua vào hơn 85.000 tỷ đồng tín phiếu, qua đó bơm ra lượng tiền Đồng tương ứng.

Phiên giao dịch gần nhất, Ngân hàng Nhà nước đã mua vào 636,71 tỷ đồng tín phiếu cho 2 ngân hàng thương mại với kỳ hạn 7 ngày và mua vào gần 10.000 tỷ đồng tín phiếu kỳ hạn 14 ngày với 16/16 thành viên. Trong những phiên liền trước, Ngân hàng Nhà nước cũng thường xuyên sử dụng tín phiếu kỳ hạn 14 và 28 ngày để bơm hàng chục nghìn tỷ đồng ra thị trường.

Riêng tuần này, lượng tín phiếu 7 ngày do Ngân hàng Nhà nước phát hành chỉ là 636,71 tỷ đồng, trong khi các kỳ hạn dài hơn có giá trị lớn hơn rất nhiều, bao gồm gần 36.000 tỷ đồng kỳ hạn 14 ngày và gần 49.000 tỷ đồng kỳ hạn 28 ngày.

Bên cạnh đó, việc giá trị tín phiếu Ngân hàng Nhà nước mua vào trong tuần này đã tăng hơn gấp đôi so với tuần trước cho thấy nhà điều hành đã can thiệp mạnh tay hơn vào thanh khoản hệ thống ngân hàng. Trong bối cảnh chỉ tiêu này đang ghi nhận căng thẳng cục bộ, phản ánh ở lãi suất liên ngân hàng tăng cao.

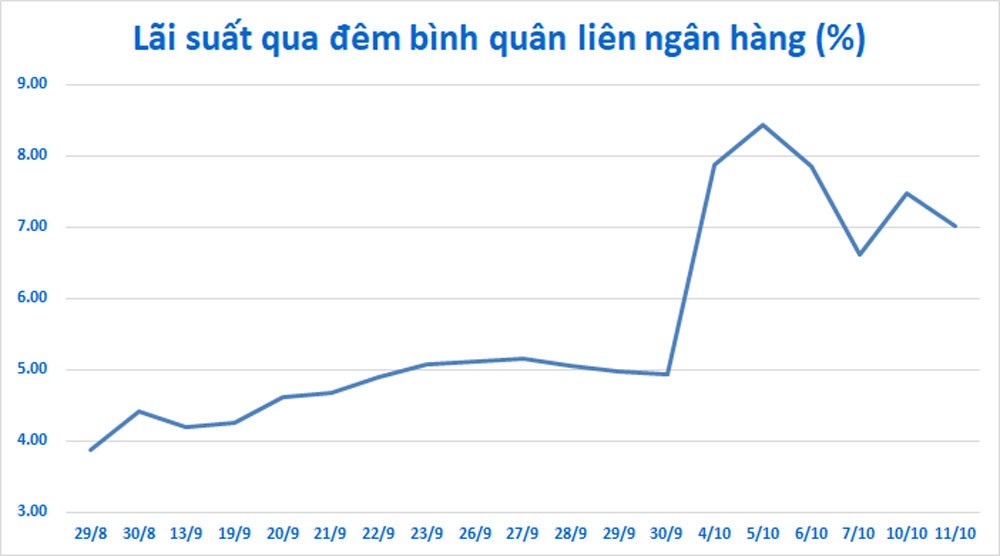

Cụ thể, cũng theo số liệu của Ngân hàng Nhà nước, sau một vài phiên hạ nhiệt xuống dưới 6%/năm, hiện tại lãi suất cho vay trên thị trường liên ngân hàng kỳ hạn qua đêm đã tăng trở lại vùng trên 7%/năm.

|

| Biến động lãi suất qua đêm trên thị trường liên ngân hàng từ cuối tháng 8 tới 11/10 |

Trong khi đó, các kỳ hạn dài 3 tháng và 6 tháng hiện có lãi suất lên tới 8,05%/năm và 9,72%/năm. Đáng chú ý, đây chỉ là mức lãi suất bình quân các giao dịch mà Ngân hàng Nhà nước thống kê, nên trên thực tế, sẽ có những khoản vay được các ngân hàng thực hiện với lãi suất cao hơn.

Dù đã giảm so với mức cao kỷ lục tuần trước, lãi suất liên ngân hàng hiện tại vẫn ở mức rất cao nếu so với vùng trên dưới 1%/năm hồi tháng 7 và trên dưới 4%/năm trong tháng 8.

Việc lãi suất liên ngân hàng với đặc thù là kỳ hạn rất ngắn (qua đêm, 1 tuần, 2 tuần) nhưng có lãi suất tương đương với lãi suất huy động tiền gửi kỳ hạn trên 12 tháng trên thị trường 1 (ngân hàng với cư dân) cho thấy tình trạng căng thẳng thanh khoản diễn ra tại hầu hết nhà băng.

Giảm thiểu áp lực lên tỷ giá

Báo cáo thị trường tiền tệ tuần 3/10-7/10, Bộ phận phân tích Công ty CP Chứng khoán SSI (SSI Research) cho biết, diễn biến lãi suất liên ngân hàng trong tuần đã tạo ra nhiều bất ngờ trên thị trường.

Theo đó, thanh khoản trên hệ thống gặp nhiều áp lực trong đầu tuần, khi các yếu tố về mặt trung hạn (chênh lệch âm kéo dài giữa huy động - tín dụng trong hệ thống tạo áp lực lên khả năng sử dụng nguồn huy động vốn của ngân hàng) và ngắn hạn (một số thành viên lớn trên thị trường không tham gia giao dịch trong hai ngày đầu tuần) kết hợp đồng thời.

Lãi suất liên ngân hàng có những thời điểm trong tuần bật lên vượt 10% - mức cao nhất kể từ năm 2012 và gần như ngay lập tức, Ngân hàng Nhà nước đã hỗ trợ thị trường thông qua nghiệp vụ mua kỳ hạn, với khối lượng đạt 35.000 tỷ đồng trong 3 ngày đầu tuần.

Trong tuần này, thanh khoản hệ thống sẽ được hỗ trợ bởi 45.000 tín phiếu đáo hạn, tuy nhiên sự kiện về ngân hàng SCB vừa qua sẽ phần nào tác động tới thanh khoản nói chung và do vậy mặt bằng lãi suất liên ngân hàng sẽ khó có thể hạ nhiệt.

|

| Nguyên nhân Ngân hàng Nhà nước can thiệp mạnh tay bơm gần 127.000 tỷ đồng? |

Ngoài ra, một số ngân hàng tham gia cơ cấu các ngân hàng yếu kém đã được Ngân hàng Nhà nước cấp bổ sung thêm hạn mức tín dụng với tổng giá trị ước tính là hơn 80.000 tỷ đồng.

SSI cho rằng Ngân hàng Nhà nước sẽ duy trì thanh khoản trên hệ thống ngân hàng ở trạng thái không quá dồi dào trong giai đoạn còn lại của năm nhằm duy trì mặt bằng lãi suất liên ngân hàng VND ở vùng 5-5,5%, để tạo mức chênh lệch hợp lý với lãi suất USD, giảm thiểu áp lực lên tỷ giá.

Lý giải động thái này bơm tiền từ phía Ngân hàng Nhà nước, ông Trần Ngọc Báu, Founder & CEO WiGroup, cho biết tương tự các chính sách tiền tệ từ đầu năm, việc Ngân hàng Nhà nước linh hoạt sử dụng công cụ mua - bán tín phiếu trên thị trường mở nhằm mục đích chính là để ổn định tỷ giá USD/VND.

“Các hành động của Ngân hàng Nhà nước luôn hướng tới việc giảm sức ảnh hưởng của các yếu tố ngoại lai, qua đó ổn định tỷ giá. Yếu tố ngoại lai chủ yếu liên quan đến chính sách tiền tệ của Mỹ, đặc biệt là việc mạnh lên đáng kể của đồng USD” - ông Báu chia sẻ.

Về việc Ngân hàng Nhà nước liên tục đảo chiều bơm - rút tiền Đồng trên thị trường mở, CEO Wigroup đánh giá đây là hiện tượng bình thường của nhà điều hành trong giai đoạn thị trường tiền tệ có nhiều áp lực.

“Nếu nhìn 2-3 năm gần đây thì thấy chuyện Ngân hàng Nhà nước vừa bơm, vừa rút tiền trên thị trường mở là hiếm, do đây là giai đoạn nới lỏng chính sách toàn bộ. Tuy nhiên, nếu nhìn rộng hơn trong 10 năm về trước, giai đoạn 2011-2012, chuyện nhà điều hành vừa bơm vừa rút tiền trên thị trường mở là rất bình thường” - ông Báu nói thêm.

CEO WiGroup cũng cho rằng, Việt Nam bắt buộc phải tăng lãi suất cho tới khi lãi suất tại Việt Nam cân đối ở mức tương đối so với lãi suất của Cục Dự trữ Liên bang Mỹ (Fed). Như vậy, nếu Fed tiếp tục tăng lãi suất thì áp lực tăng lãi suất của Việt Nam vẫn còn.

Theo như dự báo, Fed còn tăng 1,75-2,5 điểm % nữa trong vòng từ giờ đến quý I/2023, đồng nghĩa với việc sau đợt tăng lãi suất này, cơ quan điều hành Việt Nam sẽ còn những đợt tăng lãi suất tiếp nữa những mức độ tăng, theo ông Báu, chỉ ở mức 1,5-2%.