Được bảo lãnh thanh toán 3.300 tỷ đồng trái phiếu

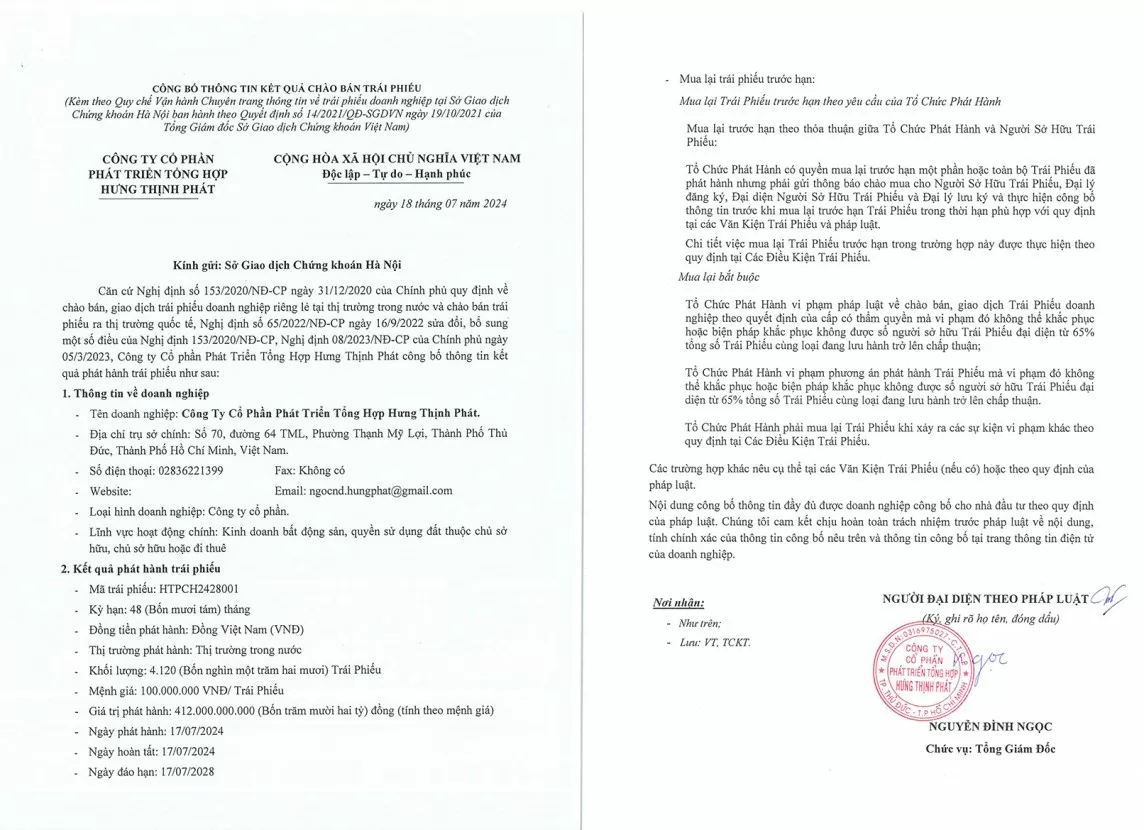

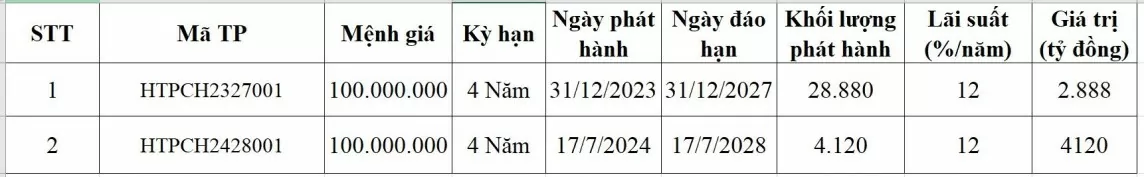

Thông tin từ Sở Giao dịch Chứng khoán Hà Nội (HNX), Công ty CP Phát triển tổng hợp Hưng Thịnh Phát (Công ty Hưng Thịnh Phát) vừa hoàn tất phát hành lô trái phiếu HTPCH2428001, với khối lượng 4.120 trái phiếu, mệnh giá 100 triệu đồng/trái phiếu, giá trị theo mệnh giá phát hành là 412 tỷ đồng.

Lô trái phiếu HTPCH2428001 được Công ty Hưng Thịnh Phát phát hành và hoàn tất trong ngày 17/7/2024, kỳ hạn 48 tháng, tức đáo hạn vào ngày 17/7/2028.

|

| Công ty Hưng Thịnh Phát vẫn được ngân hàng bảo lãnh thanh toán lô trái phiếu 412 tỷ đồng (Nguồn HNX). |

Lãi suất lô trái phiếu trong 2 kỳ tính lãi đầu tiên là 12%/năm. Lãi suất áp dụng cho các kỳ tiếp theo được tính lãi suất tham chiếu tại ngày xác định lãi suất của kỳ tính lãi đó cộng với 4,5%/năm. Lô trái phiếu HTPCH2428001 là loại trái phiếu không kèm chứng quyền, không chuyển đổi và được đảm bảo. Trái phiếu được bảo đảm bằng bảo lãnh thanh toán của Ngân hàng TMCP Phát triển Thành phố. Hồ Chí Minh (HDBank). Tổ chức lưu ký/đăng ký là Công ty CP Chứng khoán HD (HDS).

Đáng chú ý, lô trái phiếu này mức xếp hạng B tín nhiệm trái phiếu. Theo hệ thống xếp hạng của FiinRatings thì hạng B có năng lực đáp ứng nghĩa vụ tài chính yếu. Nhạy cảm với các điều kiện kinh doanh, tài chính và kinh tế, được đánh giá là rủi ro cao.

Trước đó, vào ngày 31/12/2023, Công ty Hưng Thịnh Phát cũng phát hành lô trái phiếu HTPCH2327001, hoàn tất ngày 6/3/2024, kỳ hạn 48 tháng, tức đáo hạn ngày 31/12/2027. Khối lượng phát hành là 28.800 trái phiếu, mệnh giá 100 triệu đồng/trái phiếu, giá trị phát hành là 2.888 tỷ đồng.

|

| 2 lô trái phiếu của Công ty Hưng Thịnh Phát được ngân hàng bảo lãnh thanh toán (Nguồn tổng hợp từ HNX). |

Các thông tin về lãi suất, đối tượng chào bán, loại trái phiếu tương tự với lô trái phiếu HTPCH2428001. Nghĩa là lô trái phiếu HTPCH2327001 cũng được bảo đảm bằng bảo lãnh thanh toán của Ngân hàng TMCP Phát triển Thành phố. Hồ Chí Minh.

Kinh doanh thua lỗ

Sau khi hoàn tất phát hành lô trái phiếu HTPCH2327001 không lâu, ngày 28/3/2024, Công ty Hưng Thịnh Phát có văn bản số 02/2024/CBTT gửi Sở Giao dịch Chứng khoán Hà Nội về công bố thông tin định kỳ về tài chính với mức lỗ nặng.

Cụ thể, theo văn bản này, năm 2023, Công ty Hưng Thịnh Phát lỗ sau thuế gần 1.043 tỷ đồng, trong khi năm 2022 lãi chỉ hơn 240 triệu đồng. Mặc dù báo dù lỗ hơn nghìn tỷ đồng nhưng vốn chủ sở hữu của doanh nghiệp tăng đột biến 30,2 tỷ đồng tại thời điểm cuối năm 2022 lên 157,2 tỷ đồng tại ngày 31/12/2023.

|

| Báo cáo tài chính năm 2023 của Công ty Hưng Thịnh Phát trước và sau kiểm toán (Nguồn HNX). |

Hệ số nợ phải trả/vốn chủ sở hữu của Công ty Hưng Thịnh Phát tăng vọt từ 0,6 lần hồi cuối năm 2022 lên 20,1 lần tại thời điểm cuối năm 2023, tương ứng với nợ phải trả của doanh nghiệp tăng từ 18,8 tỷ đồng lên 3.165,5 tỷ đồng.

Đến ngày 27/5/2024, Công ty Hưng Thịnh Phát có Văn bản số 07/2024/CBTT gửi HNX về việc đính chính báo cáo tài chính định kỳ năm 2023 với lý do “cập nhật lại số liệu tài chính sau khi kiểm toán”.

Sau kiểm toán, mức lỗ sau thuế của Công ty Hưng Thịnh Phát thay đổi từ lỗ sau thuế gần 1.043 tỷ đồng xuống còn lỗ gần 231 tỷ đồng, tương ứng giảm lỗ 812 tỷ đồng bằng con số tăng vốn chủ sở hữu sau kiểm toán.

Tại ngày 31/12/2023, vốn chủ sở hữu của doanh nghiệp tăng từ 157,2 tỷ đồng lên mức 969,2 tỷ đồng, tăng tới 812 tỷ đồng và cao gấp 6,16 lần so với lúc chưa kiểm toán. Nợ phải trả của doanh nghiệp giảm từ 3.165,5 tỷ đồng xuống còn 2.301,5 tỷ đồng, tương ứng giảm 864 tỷ đồng.

Theo Cổng thông tin quốc gia về đăng ký doanh nghiệp, Công ty CP Phát triển Tổng hợp Hưng Thịnh Phát được thành lập vào ngày 13/10/2021. Ngành nghề chính của doanh nghiệp là kinh doanh bất động sản, quyền sử dụng đất thuộc chủ sở hữu, chủ sở hữu hoặc đi thuê.

Vốn điều lệ ban đầu khi thành lập là 30 tỷ đồng, cổ đông sáng lập gồm Lâm Diệu Kỳ góp 21 tỷ đồng (70%) và Phạm Văn Ngọc góp 30%. Đại diện pháp luật khi này là ông Lâm Kỳ Diệu là Chủ tịch HĐTV kiêm Tổng giám đốc công ty. Trụ sở ban đầu tại tại tầng 2, số 81, đường Cách Mạng Tháng Tám, phường Bến Thành, quận 1, TP. Hồ Chí Minh.

Theo thông tin thay đổi mới nhất, ngày 20/4/2024, trụ sở của doanh nghiệp dời về số 70, đường 64 TML, phường Thạnh Mỹ Lợi, phường Thạnh Mỹ Lợi, TP. Thủ Đức, TP. Hồ Chí Minh. Người đại diện pháp luật của doanh nghiệp là ông Nguyễn Đình Ngọc (sinh năm 1974) với chức vụ Tổng giám đốc công ty. Và theo thông tin về thuế, doanh nghiệp này chỉ có 1 lao động.