| Ngân hàng TMCP Quốc Dân đặt mục tiêu tăng tổng tài sản lên 79 nghìn tỷ đồng tại đại hội cổ đông |

Theo báo cáo của Ngân hàng Thương mại cổ phần Quốc dân (NCB), từ đầu năm cho đến hết tháng 9, tỷ lệ nợ xấu của ngân hàng này tăng vọt từ 3% hồi đầu năm lên 14,7%.

|

| Tỷ lệ nợ xấu Ngân hàng Quốc dân tăng mạnh |

Cụ thể, tính tới cuối quý III/2022, Ngân hàng Quốc dân ghi nhận tổng dư nợ cho vay khách hàng là gần 45.164 tỷ đồng, trong khi đó, nợ 3 nhóm cuối là hơn 6.648 tỷ đồng. Tỷ lệ nợ xấu trên tổng dư nợ lên tới 14,72%.

Hiện tượng nợ xấu tăng tại Ngân hàng Quốc dân là hiện tượng trong bối cảnh nhiều ngân hàng đều giữ tỷ lệ nợ xấu nội bảng dưới mức 3%. Trong quý II, ngân hàng này cũng dẫn đầu Top nợ xấu cao nhất hệ thống với trên 10%.

Dù thế trong 9 tháng, ngân hàng này cũng đã tăng cường trích lập dự phòng rủi ro cho các khoản cho vay, tăng 31% lên 906 tỷ đồng theo quy định của Thông tư 41/2021 của Ngân hàng Nhà nước.

Tiền gửi tại Ngân hàng Quốc dân là 64.334 tỷ đồng, giảm 0,3% so với đầu năm. Đây là năm thứ 2 liên tiếp tiền gửi vào Ngân hàng Quốc dân có xu hướng giảm. Tới cuối tháng 9 năm nay, ngân hàng ghi nhận tiền gửi đạt 64.334 tỷ đồng, tăng nhẹ so với mức 63.203 tỷ đồng cuối quý II, nhưng giảm so với mức 64.520 tỷ đồng cuối năm 2021.

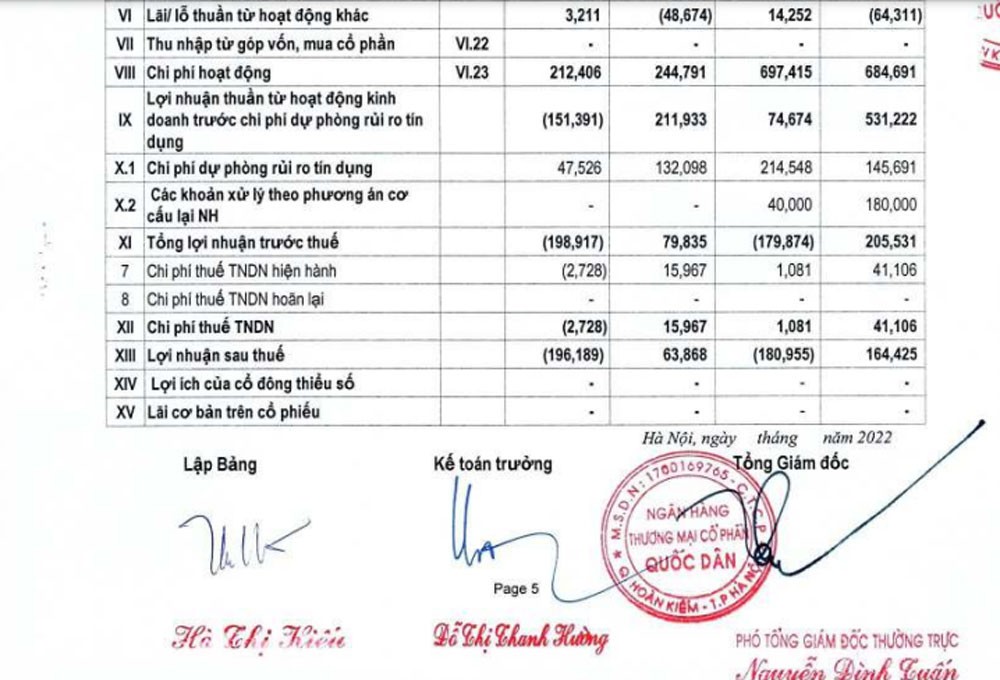

Kết quả kinh doanh quý III của Ngân hàng Quốc dân đi ngược với tình hình chung của ngành ngân hàng khi lỗ gần 200 tỷ đồng. Lũy kế 9 tháng đầu năm, lãi trước thuế của ngân hàng âm tới 180 tỷ đồng trong khi cùng kỳ năm ngoái vẫn lãi gần 206 tỷ đồng.

Giải thích việc sụt giảm lợi nhuận, đại diện Ngân hàng Quốc dân cho biết, thu nhập lãi thuần trong quý III ghi nhận lỗ 2,1 tỷ đồng, trong khi cùng kỳ năm 2021 mang về gần 440 tỷ đồng. Lãi thuần mảng mua bán chứng khoán đầu tư giảm 55,7% mang về 24,2 tỷ đồng. Trong khi đó các mảng hoạt động khác như dịch vụ, kinh doanh ngoại hối vẫn có sự tăng trưởng nhưng lại chiếm tỷ trọng không đáng kể.

|

| Ngân hàng NCB báo lỗ trong quý III/2022 |

Ngân hàng đã thực hiện thoái lãi, ngừng dự thu và trích lập dự phòng đối với nợ quá hạn, nợ xấu, đồng thời trích lập dự phòng theo phương án cơ cấu lại, bên cạnh đó là áp dụng chính sách hỗ trợ khách hàng chịu ảnh hưởng bởi Covid-19.

Giải trình với Ủy ban Chứng khoán Nhà nước, Ngân hàng Quốc dân cho biết, thu nhập phi tín dụng của ngân hàng 9 tháng đầu năm tăng 173 tỷ đồng, tương đương 122%: thu nhập thuần từ hoạt động mua bán chứng khoán đầu tư tăng 76 tỷ đồng, thu nhập thuần từ hoạt động dịch vụ tăng 34 tỷ đồng, thu nhập thuần từ hoạt động kinh doanh ngoại hối tăng 5 tỷ đồng. Tuy nhiên mức tăng phi tín dụng không thể bù đắp được mức giảm của thu nhập lãi, giảm 637 tỷ đồng và chi phí dự phòng rủi ro tín dụng tăng gần 69 tỷ đồng, dẫn đến khoản lỗ lớn.

Tháng 9/2022, Ngân hàng Quốc dân đã được Ngân hàng Nhà nước chấp nhận tăng vốn điều lệ lên 5.601.555.870.000 đồng. Trước đó, cuối tháng 3/2022, ngân hàng này đã phát hành 148,5 triệu cổ phiếu (giá phát hành 10.000 đồng) cho các nhà đầu tư trong và ngoài nước. Bên cạnh đó, 1,47 triệu cổ phiếu được bán cho hai nhà đầu tư tổ chức là Công ty Chứng khoán Everest và Công ty TNHH Đầu tư Tập đoàn MT.

Ngân hàng Thương mại Cổ phần Quốc dân, trước có tên là Navibank, gắn với tên tuổi của nhiều đại gia như ông Đặng Thành Tâm, về sau là ông Nguyễn Tiến Dũng và một đại gia khác.

Ngoài Ngân hàng Quốc dân báo lỗ, nhiều ngân hàng khác công bố kết quả kinh doanh quý III/2022 với lợi nhuận tăng mạnh: VPBank có lãi trước thuế hơn 19.800 tỷ đồng, tăng 69% so với cùng kỳ; Techcombank đạt 20.800 tỷ đồng lợi nhuận trước thuế, tăng 22%; SHB báo lợi nhuận 9 tháng đạt hơn 9.000 tỷ đồng, tăng 79% so với cùng kỳ; VIB báo lãi 7.800 tỷ đồng, tăng 46%; TPBank báo lãi 6.000 tỷ đồng, tăng 35% so với cùng kỳ…