| Lãi suất huy động tiếp đà tăng mạnh, đảm bảo sức hấp dẫn nắm giữ VNDKinh tế vĩ mô ổn định, mặt bằng lãi suất tìm điểm cân bằng mớiGần 20 ngân hàng tăng lãi suất, tiền rẻ sẽ không còn? |

Đi ngược diễn biến tăng lãi suất huy động của các ngân hàng thương mại, Ngân hàng nhà nước đã có động thái giảm lãi suất giấy tờ có giá (OMO), được xem là định hướng hỗ trợ cho thanh khoản của hệ thống.

Liên tiếp từ cuối tháng 7 đến nay, lãi suất huy động liên tục được các ngân hàng “làm mới” với mức tăng từ 0,1 - 0,5%/năm tùy từng kỳ hạn. Thậm chí đã có những ngân hàng thương mại cổ phần nhóm 2 tăng lãi suất tiền gửi lên xấp xỉ 8%/năm với một số quy định bắt buộc về lượng tiền gửi và kỳ hạn.

Đơn cử như Ngân hàng TMCP Tiên Phong (TPBank) hai ngày trước đây chính thức được điều chỉnh lãi suất huy động với mức tăng trung bình 0,2%/năm dành cho các kỳ hạn gửi từ 1 - 6 tháng áp dụng với biểu lãi suất dành cho khách hàng cá nhân gửi tiết kiệm điện tử. Theo đó, lãi suất tiết kiệm ở kỳ hạn 1 tháng hiện niêm yết lên mức 3,5%/năm, kỳ hạn 3 tháng 3,8%/năm, kỳ hạn 6 tháng 4,7%/năm; các kỳ hạn dài vẫn giữ nguyên, giao động từ 5,2%/năm, 5,4%/năm đến 5,7%/năm.

Một ngân hàng Nhà nước vốn thường đứng ngoài cuộc đua lãi suất cũng đã tham gia xu hướng này, đó là Ngân hàng Nông nghiệp và Phát triển nông thông (Agribank). Ngày đầu tiên của tháng 8, nhà băng này chính thức điều chỉnh tăng lãi suất tiết kiệm khi cộng thêm 0,1% cho kỳ hạn 1 - 2 tháng được điều chỉnh tăng thêm 0,1%/năm, lên mức 1,7%/năm. Lãi suất huy động kỳ hạn 3 - 5 tháng cũng tăng thêm 0,1%/năm, lên mức 2,0%/năm; và kỳ hạn 24 tháng trở lên cũng tăng lãi suất thêm 0,1%/năm lên 4,8%/năm.

|

| Lãi suất huy động liên tục được các ngân hàng “làm mới” với mức tăng từ 0,1 - 0,5%/năm tùy từng kỳ hạn |

Một số ngân hàng khác như Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank) đã điều chỉnh tăng lãi suất tiết kiệm ở tất cả các kỳ hạn: 1 tháng tăng thêm 0,3%/năm, 2 tháng tăng 0,4%/năm, 3 tháng tăng 0,3%/năm; các kỳ hạn dưới 12 tháng cũng tăng thêm 0,2% và 0,1%/năm, cao nhất là 0,8%/năm…

Hay Ngân hàng TMCP Phát triển Thành phố Hồ Chí Minh (HDBank) đưa lãi tiết kiệm kỳ hạn 1 tháng đến 5 tháng tăng 0,3 điểm %...

“Không thể đứng ngoài cuộc đua tăng lãi suất được vì không chỉ để duy trì khách hàng cũ đến thời hạn tất toán có thể tìm ngân hàng khác cao hơn mà chính các ngân hàng cũng phải đảm bảo thanh khoản bởi tín dụng tăng cao hơn so với huy động” - Lãnh đạo một ngân hàng thương mại cổ phần chia sẻ. Theo ông, tín hiệu thiếu hụt về thanh khoản đã manh nha trên thị trường liên ngân hàng khi Ngân hàng Nhà nước những ngày cuối tháng 7 đã tăng nguồn cung tiền và lãi suất trên kênh OMO.

Minh chứng cho nhận định này, Báo cáo cập nhật thị trường tiền tệ được Công ty Chứng khoán MB (MBS) vừa công bố cũng cho biết, trong tháng 7, Ngân hàng Nhà nước đã sử dụng linh hoạt cả hai kênh OMO và phát hành tín phiếu nhằm giúp ổn định thanh khoản hệ thống. Theo đó, lượng tiền được bơm qua kênh OMO tháng 7 đã tăng gấp 4 lần so với tháng 6. Tính đến ngày 25/7, giá trị tiền ròng vào hệ thống ước đạt 392.500 tỷ đồng với kỳ hạn 7 ngày và lãi suất 4,5%, trong đó bao gồm 236,1 nghìn tỷ đồng tín phiếu đáo hạn.

Cũng trong tháng 7/2024, Ngân hàng Nhà nước duy trì phát hành tín phiếu với tổng giá trị khoảng 148.100 tỷ đồng với kỳ hạn 14 ngày, lãi suất 4,5%. Tuy vậy, lãi suất qua đêm trên thị trường liên ngân hàng vẫn neo cao ở mức 4,7%, đặc biệt ngày 9/7 lãi suất qua đêm bật tăng lên 4,9%, một chỉ dấu cho thấy thiếu hụt thanh khoản hệ thống sau những động thái hút ròng mạnh mẽ của Ngân hàng Nhà nước trong 2 tháng trước đó.

Với việc đồng loạt các ngân hàng thực hiện điều chỉnh lãi suất huy động với mức tăng từ 0,1% - 0,8%, thậm chí tại một vài ngân hàng lãi suất tiết kiệm đã vượt mốc 6%/năm, trong bối cảnh tăng trưởng tín dụng đang tăng nhanh gấp 3 lần so với tốc độ tăng của huy động vốn, các chuyên gia phân tích cho rằng động thái này nhằm nâng cao tính cạnh tranh của kênh tiết kiệm so với các kênh đầu tư khác trên thị trường.

Báo cáo tài chính quý 2/2024 và lũy kế 6 tháng đầu năm 2024 của các ngân hàng thương mại cho thấy, mặc dù có mức tăng so với cuối năm 2023 nhưng nhìn chung tiền gửi ngân hàng tăng không tương ứng với tăng trưởng tín dụng. Đơn cử, đến cuối tháng 6, Agribank có hơn 1,83 triệu tỷ đồng tiền gửi của khách hàng, tăng thêm khoảng 17.000 tỷ đồng, tương ứng tăng 0,9% so với cuối năm 2023; BIDV có tổng lượng tiền gửi đạt gần 1,81 triệu tỷ đồng, tăng 102.300 tỷ đồng, tương ứng tăng 6% so với cuối năm 2023; VietinBank có số dư tiền gửi đến hết tháng 6 đạt gần 1,47 triệu tỷ đồng, tăng 4%, tương ứng tăng 56.000 tỷ đồng so với cuối năm 2023; Một số ngân hàng thương mại cổ phần như LPBank có mức tăng tiền gửi 21,4%, MSB cũng ghi nhận tăng gần 14,7%; NCB tăng 11,1%; MB, Techcombank, Sacombank cũng có mức tăng khá…Tuy vậy, một số nhà băng khác như TPBank, VietABank và ABBank… lại có lượng tiền gửi giảm.

Theo PGS.TS. Nguyễn Hữu Huân - Trường Đại học Kinh tế TP. Hồ Chí Minh, làn sóng tăng lãi suất tiết kiệm bắt đầu mạnh lên từ đầu tháng 4 năm nay. Đặc biệt trong hai tuần vừa qua đã có nhiều ngân hàng tăng lãi suất tiết kiệm. Dự báo trong những tháng cuối năm 2024, các doanh nghiệp cần vốn để đẩy mạnh hoạt động sản xuất kinh doanh nên cầu vốn đầu tư trong nền kinh tế sẽ tăng cao. Khi đó các ngân hàng tăng cường huy động vốn và phải neo lãi suất ở mức hợp lý, đủ hấp dẫn để hút vốn.

|

| Ngân hàng Nhà nước đồng loạt giảm lãi suất cho vay cầm cố giấy tờ có giá (OMO) và lãi suất tín phiếu |

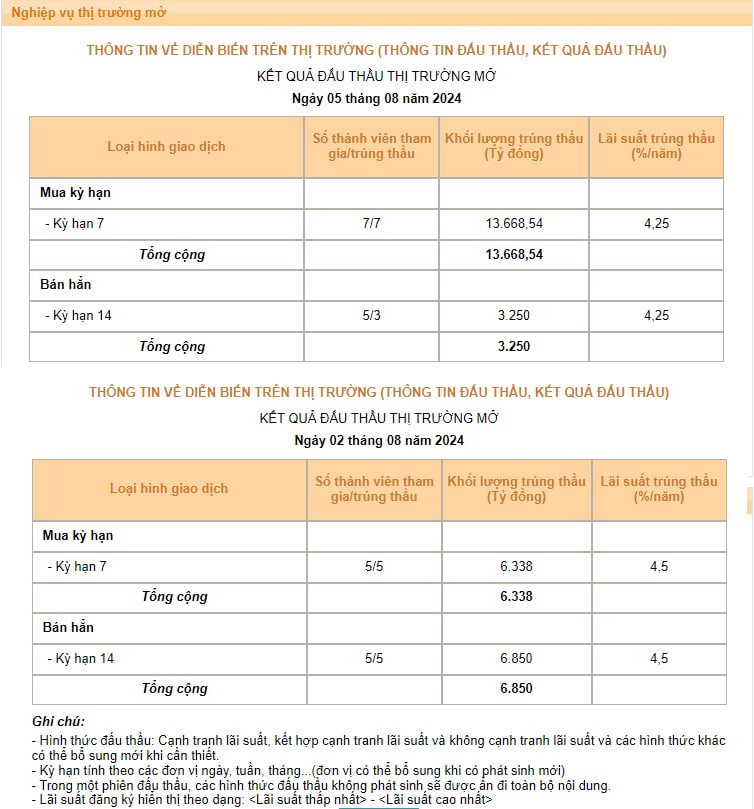

Ngày 5/8, thị trường tiền tệ chứng kiến việc Ngân hàng Nhà nước đã đồng loạt giảm lãi suất cho vay cầm cố giấy tờ có giá (OMO) và lãi suất tín phiếu. Cụ thể, Nhà điều hành đã cho 7 thành viên thị trường vay gần 13.669 tỷ đồng thông qua kênh cầm cố giấy tờ có giá (OMO) với kỳ hạn 7 ngày và lãi suất 4,25%/năm. So với phiên trước đó, quy mô cho vay OMO của Ngân hàng Nhà nước đã tăng gấp hơn 2 lần và lãi suất cho vay giảm 0,25 điểm %, từ 4,5%/năm xuống 4,25%/năm.

Theo giới phân tích, đây là lần đầu tiên Ngân hàng Nhà nước giảm lãi suất OMO kể từ cuối năm 2023. Từ đầu năm đến nay, nhà điều hành đã có 2 lần điều chỉnh tăng loại lãi suất này vào tháng 4 và tháng 5/2024, từ 4% lên 4,25% và sau đó từ 4,25% lên 4,5%.

Cũng trong phiên hôm nay, Ngân hàng Nhà nước đã phát hành 3.250 tỷ đồng tín phiếu với kỳ hạn 14 ngày, lãi suất trúng thầu giảm từ 4,5%/năm trong phiên trước đó xuống 4,25%/năm.

Theo các chuyên gia tài chính, việc giảm lãi suất OMO và lãi suất tín phiếu cho thấy định hướng hỗ trợ thanh khoản hệ thống ngân hàng của Ngân hàng Nhà nước, qua đó thiết lập một mặt bằng lãi suất liên ngân hàng thấp hơn trong thời gian tới nhằm hỗ trợ các ngân hàng thương mại đảm bảo tốt hơn nguồn vốn cung ứng ra nền kinh tế.

Mặc dù lãi suất huy động trên thị trường liên ngân hàng và tại các ngân hàng thương mại đều tăng từ tháng 7 đến nay nhưng dự báo, giá lãi suất cho vay sẽ vẫn duy trì ở mặt bằng hiện tại nhằm hỗ trợ doanh nghiệp tiếp cận nguồn vốn.

“Lãi suất đầu vào sẽ tiếp tục tăng trong nửa sau năm 2024 do cầu tín dụng sẽ tiếp tục xu hướng tăng lên mạnh hơn từ giữa năm 2024 khi sản xuất và đầu tư tăng tốc mạnh hơn trong những tháng cuối năm. Dự báo lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại lớn sẽ có thể nhích thêm 0,5 điểm %, quay về mức 5,2-5,5%/năm vào cuối năm 2024” - chuyên gia của MBS nhận định.