Mới đây, Công ty CP Tập đoàn Đầu tư I.P.A (mã CK: IPA) công bố Quyết định số 100/2024/QĐ-CTHĐQT về việc sửa đổi bổ sung phương án phát hành trái phiếu riêng lẻ năm 2024.

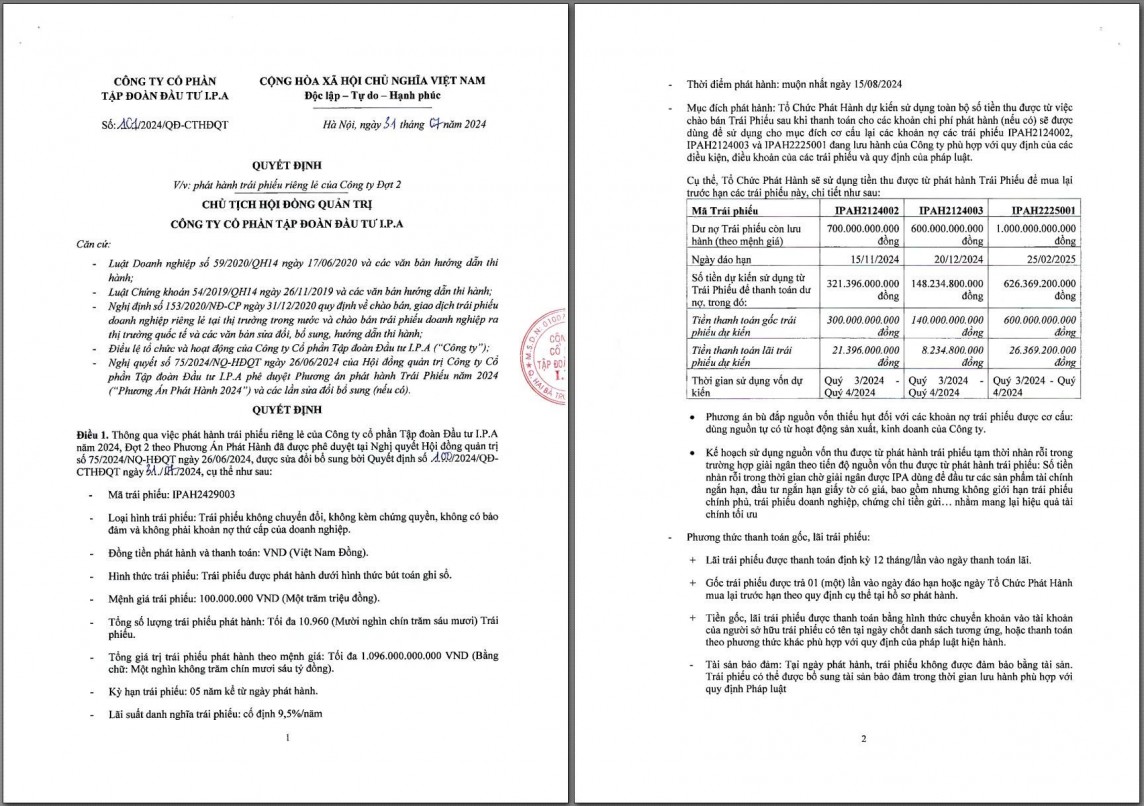

Theo đó, IPA sẽ phát hành lô trái phiếu mã IPAH2429003 với tổng số lượng tối đa phát hành 10.960 trái phiếu, mệnh giá 100 triệu đồng/trái phiếu, giá trị tối đa 1.096 tỷ đồng.

IPA cho biết, lô trái phiếu mã IPAH2429003 là loại trái phiếu “bốn không” tức không chuyển đổi, không kèm chứng quyền, không có bảo đảm và không phải khoản nợ thứ cấp của doanh nghiệp. Kỳ hạn trái phiếu 5 năm kể từ ngày phát hành, lãi suất cố định 9,5%/năm. Thời điểm phát hành muộn nhất vào ngày 15/8/2024.

Mục đích phát hành trái phiếu được IPA cho biết là để cơ cấu lại các khoản nợ trái phiếu đối với mã IPAH2124002, IPAH2124003, IPAH2225001 đang lưu hành.

|

| IPA muốn phát hành lô trái phiếu gần 1.100 tỷ đồng để đảo nợ (Ảnh: IPA). |

Đáng chú ý trước đó, IPA đã phát hành lần lượt 2 lô trái phiếu IPAH2429001, IPAH2429002 để cơ cấu lại nợ của doanh nghiệp.

Cụ thể, theo Sở Giao dịch Chứng khoán Hà Nội, ngày 27/6/2024, IPA đã hoàn tất phát hành lô trái phiếu IPAH2429002, kỳ hạn 5 năm, tức đáo hạn ngày 27/6/2029. Khối lượng phát hành là 7.350 trái phiếu, mệnh giá 100 triệu đồng/trái phiếu, giá trị theo mệnh giá phát hành là 735 tỷ đồng. Lãi suất lô trái phiếu cố định 9,5%/năm.

Cũng trong ngày 27/6, IPA đã thực hiện mua lại trái phiếu trước hạn với lô trái phiếu IPAH2124002 (300 tỷ đồng) và lô trái phiếu IPAH2124003 (400 tỷ đồng). Hai lô trái phiếu này có tổng giá trị 2.000 tỷ đồng (mỗi lô trị giá 1.000 tỷ đồng) được phát hành vào năm 2021, sẽ lần lượt đáo hạn vào sẽ đáo hạn lần lượt vào ngày 15/11/2024 và ngày 20/12/2024 tới đây.

Trước đó, ngày 5/6, IPA cũng phát hành thành công lô trái phiếu IPAH2429001 với giá trị 317 tỷ đồng, kỳ hạn 5 năm, lãi suất lô trái phiếu cố định 9,5%/năm. IPA cho biết, mục đích phát hành lô trái phiếu IPAH2429001 sẽ dùng toàn bộ số tiền huy động để cơ cấu lại các khoản nợ theo các hợp đồng vay và các khoản công nợ khác, thời gian sử dụng vốn dự kiến quý 2/2024. Cụ thể, IPA sẽ dùng 317 tỷ đồng trả nợ vay cho 2 khoản vay của Công ty CP Đầu tư và Phát triển Nam Cần Thơ được ký lần lượt vào ngày 04/07/2023 và ngày 17/11/2023.

Ngoài ra, một thành viên của IPA là Công ty CP Năng lượng Bắc Hà cũng vừa phát hành thành công lô trái phiếu BHBCH2429001 trong ngày 27/6, với khối lượng 3.250 trái phiếu, mệnh giá 100 triệu đồng/trái phiếu, giá trị theo mệnh giá phát hành 325 tỷ đồng. Lô trái phiếu có kỳ hạn 5 năm, tức sẽ đáo hạn vào 27/6/2029, có lãi suất cố định 9,5%/năm.

Đáng chú ý các lô trái phiếu nêu trên đều là loại trái phiếu “ba không” tức trái phiếu không chuyển đổi, không kèm chứng quyền, không có bảo đảm. Tổ chức lưu ký là Tổng Công ty Lưu ký và Bù trừ Chứng khoán Việt Nam, tổ chức liên quan là Công ty CP chứng khoán Sài gòn - Hà Nội.

Về tình hình kinh doanh, trong nửa đầu năm 2024, IPA ghi nhận doanh thu thuần tăng 120% so với cùng kỳ lên 249 tỷ đồng, lợi nhuận gộp từ đó cũng tăng trưởng mạnh từ 49 tỷ đồng lên 114 tỷ đồng. Bên cạnh đó, công ty còn ghi nhận thêm 260 tỷ đồng phần lãi trong công ty liên doanh, liên kết, góp phần giúp lợi nhuận trước thuế đạt 209 tỷ đồng, cao gấp 13 lần so với nửa đầu năm 2023.

Năm 2024, IPA đặt mục tiêu tổng doanh thu 1.080 tỷ đồng và lợi nhuận trước thuế 425 tỷ đồng, lần lượt giảm 5,7% và tăng 23,7% so với thực hiện năm trước. Như vậy, sau 6 tháng đầu năm, công ty đã hoàn thành 23% kế hoạch doanh thu và 49% chỉ tiêu lợi nhuận đề ra.

Tính đến ngày 30/6/2024, tổng dư nợ vay ngắn hạn và dài hạn của IPA là 4.137 tỷ đồng, tương đương 47,5% tổng nguồn vốn. Trong đó, nợ vay trái phiếu là 4.076 tỷ đồng, còn lại là vay ngân hàng và vay cá nhân khác.