Đến cuối quý III/2025tăng 6% so với đầu năm, đạt 1,27 triệu tỷ đồng, tương đương 7,4% tổng dư nợ tín dụng của cả nền kinh tế.

Công ty Nam Quang đã phát hành thành công lô trái phiêu riêng lẻ mã TNQ32501, tương đương 1.000 tỷ đồng, loại trái phiếu "3 không": không chuyển đổi, không kèm chứng quyền, không có tài sản bảo đảm.

FiinGroup dự báo 3 tháng cuối năm 2025, áp lực đáo hạn trái phiếu doanh nghiệp lên tới 75.700 tỷ đồng, chủ yếu rơi vào nhóm bất động sản và ngân hàng.

Thị trường trái phiếu doanh nghiệp tháng 9 tiếp tục sôi động ở cả phát hành sơ cấp và giao dịch thứ cấp, cho thấy xu hướng phục hồi ổn định sau giai đoạn tái cơ cấu.

Tháng 9/2025, lãi suất trúng thầu trái phiếu Chính phủ tăng nhẹ, song thị trường vẫn giữ trạng thái ổn định với quy mô phát hành 9 tháng đạt hơn 255 nghìn tỷ đồng.

Thị trường trái phiếu doanh nghiệp trong tháng 8/2025 ghi nhận sự khởi sắc, đặc biệt ở nhóm bất động sản cho thấy tín hiệu phục hồi của kênh huy động vốn quan trọng này.

Lượng trái phiếu đáo hạn và mua lại tăng, giá trị trái phiếu doanh nghiệp lưu hành đến cuối tháng 8/2025 sụt giảm so với tháng trước, lần đầu tiên kể từ tháng 4/2025.

Thị trường trái phiếu doanh nghiệp ghi nhận đà tăng trưởng cả về phát hành lẫn giao dịch, song áp lực đáo hạn cuối năm vẫn là thách thức lớn.

Tháng 8/2025, nhóm phi ngân hàng đối mặt áp lực đáo hạn trái phiếu lớn nhất năm với 27.400 tỷ đồng, trong đó bất động sản chiếm hơn 64% tổng nghĩa vụ.

Thị trường trái phiếu doanh nghiệp tháng 7 giảm mạnh cả về giá trị lẫn khối lượng phát hành, xuống còn 44.200 tỷ đồng, thấp hơn 64,8% so với tháng trước.

7 tháng năm 2025 đã có tổng cộng 298.511 tỷ đồng trái phiếu doanh nghiệp được phát hành ra công chúng.

7 tháng đầu năm 2025, nhóm ngân hàng đứng đầu nhóm phát hành trái phiếu, chiếm 75% trong tổng số 298.511 tỷ đồng trái phiếu doanh nghiệp được phát hành ra công chúng.

5 tháng đầu năm, các ngân hàng phát hành 81.000 tỷ đồng trái phiếu, tăng 3,3 lần so cùng kỳ, trong khi phát hành trái phiếu của doanh nghiệp bất động sản giảm.

Tháng 5/2025, thị trường trái phiếu doanh nghiệp ghi nhận hơn 34.500 tỷ đồng phát hành mới, trong đó nhóm ngân hàng tiếp tục chiếm ưu thế tuyệt đối.

Tháng 4/2025, phát hành trái phiếu doanh nghiệp tăng vọt, bất động sản trở lại mạnh mẽ, nhưng lũy kế 4 tháng đầu năm vẫn giảm sâu so với cùng kỳ.

Tổng giá trị trái phiếu doanh nghiệp đến cuối tháng 4/2025 đạt gần 1,27 triệu tỷ đồng, tăng mạnh nhờ phát hành mới từ ngân hàng và bất động sản.

VIS Rating dự báo trái phiếu phi tài chính năm 2025 tăng trưởng ổn định, dẫn đầu là bất động sản nhà ở, trong khi ô tô và điện giữ triển vọng tích cực.

Giao dịch trái phiếu doanh nghiệp riêng lẻ trên thị trường thứ cấp tăng tốc mạnh với giá trị bình quân mỗi ngày đạt hơn 8.000 tỷ đồng trong tuần đầu tháng 5.

Tín dụng ngân hàng tăng trưởng mạnh đang tạo lực đẩy cho thị trường trái phiếu doanh nghiệp phục hồi, đặc biệt trong bối cảnh áp lực đáo hạn tăng cao.

Giá trị phát hành trái phiếu doanh nghiệp quý I/2025 sụt giảm nhưng trái phiếu phát hành công chúng lại khởi sắc nhờ nhóm ngân hàng chiếm hơn 77% thị phần.

Dòng tiền phải trả từ trái phiếu ước khoảng 10,7 nghìn tỷ đồng trong tháng 4, 17,9 nghìn tỷ đồng trong tháng 5 và khoảng 49,8 nghìn tỷ đồng trong quý II/2025.

Được ví như "kiến trúc sư" cho hàng chục nghìn tỷ đồng trái phiếu liên quan ORS, ông Trần Sơn Hải sau thời gian im ắng, đang trở lại với cuộc chơi hấp dẫn.

Dự báo về thị trường trái phiếu doanh nghiệp trong năm 2025, FiinRatings dự báo, giá trị dư nợ của thị trường trái phiếu doanh nghiệp năm 2025 sẽ tăng 15-20%.

Năm 2025, dự kiến có 217.000 tỷ đồng trái phiếu đáo hạn, trong đó bất động sản nhà ở chiếm 100.000 tỷ đồng, ngân hàng 30.000 tỷ đồng, xây dựng 10.000 tỷ đồng.

Theo VIS Rating, trong 10 tháng qua, tổng giá trị trái phiếu chậm trả mới chỉ đạt 16.600 tỷ đồng, giảm mạnh so với 137.600 tỷ đồng của cùng kỳ năm trước.

Theo thống kê, trong quý 4/2024 sẽ có khoảng hơn 76.700 tỷ đồng trái phiếu doanh nghiệp riêng lẻ phải đáo hạn, tăng 99,1% so với quý 3/2024.

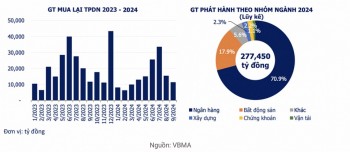

Từ đầu năm đến nay, ngân hàng "áp đảo" với hơn 70% lượng phát hành trái phiếu doanh nghiệp, trong khi bất động sản tiếp tục là "quán quân" lãi suất.

Tổng giá trị phát hành trái phiếu doanh nghiệp trong 9 tháng đầu năm 2024 đạt hơn 277.000 tỷ đồng, trong đó, các ngân hàng chiếm tới 71%.

Với mức lãi suất cao hơn gửi tiết kiệm từ khoảng 2 - 2,5%, trái phiếu ngân hàng đang trở thành lựa chọn hấp dẫn của các nhà đầu tư.

Từ cuối tháng 6 đến nay, Công ty CP Điện Gia Lai đã phát hành thành công 3 lô trái phiếu với tổng giá trị 500 tỷ đồng.