Theo báo cáo mới công bố của FiinRatings về trái phiếu doanh nghiệp, tính đến ngày 17/3/2023, tổng cộng 69 tổ chức phát hành có một hoặc nhiều hơn hơn một lô trái phiếu lưu hành không thể đáp ứng nghĩa vụ nợ với tổng giá trị 94,43 nghìn tỷ đồng (bao gồm 4.157,4 tỷ đồng trái phiếu doanh nghiệp chậm trả đã đáo hạn từ 2022), chiếm 8,15% giá trị trái phiếu doanh nghiệp đang lưu hành.

Trong đó, 65 tổ chức phát hành vi phạm nghĩa vụ nợ và 4 tổ chức phát hành có trái phiếu doanh nghiệp đến hạn nhưng đã được tái cơ cấu nợ. Có 43 tổ chức phát hành là doanh nghiệp bất động sản với tổng giá trị trái phiếu chậm trả nợ ở mức 78.900 tỷ đồng, chiếm 83,6% tổng giá trị trái phiếu doanh nghiệp chậm trả nợ trái phiếu.

Trái phiếu đã ở tình huống chậm trả chiếm 37% tổng giá trị trái phiếu doanh nghiệp đang lưu hành ở mức 169,7 nghìn tỷ đồng của các doanh nghiệp này. Phần trái phiếu còn lại chưa đến hạn thanh toán là 75,29 nghìn tỷ đồng và có kỳ đáo hạn chủ yếu vào năm 2023 (ước tính 30,2 nghìn tỷ) và năm 2024 (ước tính 21,9 nghìn tỷ).

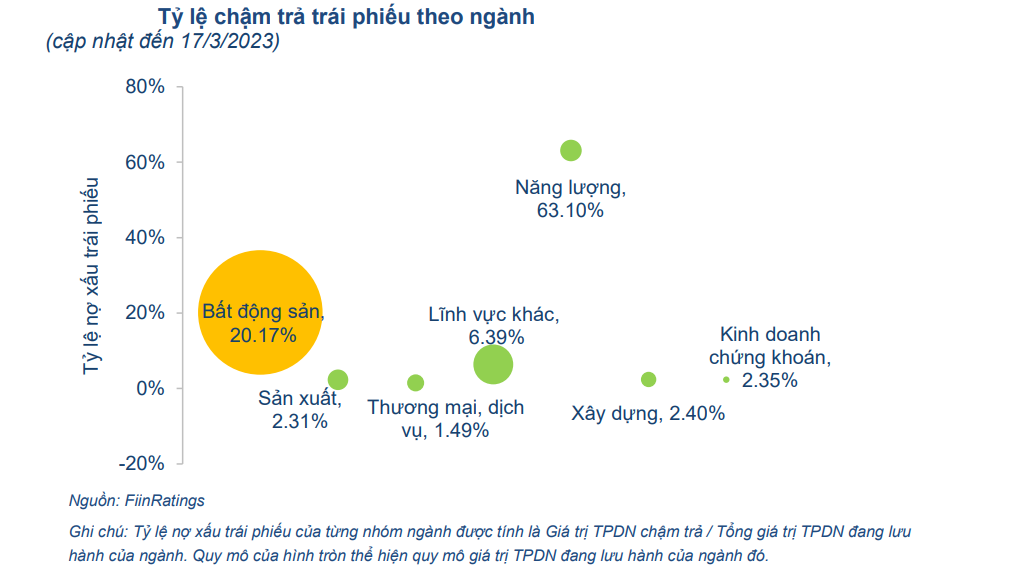

Theo số liệu của FiinRatings, ngành bất động sản là ngành có tỷ lệ nợ xấu trái phiếu ở mức 20,17%, cao thứ hai sau ngành năng lượng. Tuy nhiên, ngành bất động sản có quy mô lưu hành lớn nhất ở mức 396,3 nghìn tỷ đồng, chiếm 33,8% tổng giá trị lưu hành. Thực tế, trong tổng số 69 tổ chức phát hành chậm trả nợ trái phiếu doanh nghiệp thì số các doanh nghiệp trong ngành bất động sản chiếm tới 62,3%.

Ngành năng lượng mặc dù có tỷ lệ nợ xấu trái phiếu ở mức cao nhất, lên tới 63,1% nhưng ở quy mô rất nhỏ và có tính tập trung vào một số ít doanh nghiệp, chiếm 0,3% tổng giá trị trái phiếu lưu hành.

Theo FiinRatings, tổ chức phát hành tiếp tục gặp khó khăn phát hành trước tình trạng cầu yếu, đồng thời chờ đợi những thay đổi hỗ trợ từ phía chính quyền như Nghị định 08/2023/NĐ-CP và chính sách cụ thể về giải ngân hạn mức tín dụng cho năm 2023. Đơn vị nghiên cứu này cho rằng các biện pháp trên sẽ giải tỏa áp lực cho các tổ chức phát hành trong ngắn hạn, tạo điều kiện cho việc cải thiện tháo gỡ áp lực thanh khoản về lâu dài.

So với tháng 3/2022 với 17,53 nghìn tỷ đồng trái phiếu bất động sản phát hành riêng lẻ được ghi nhận, hoạt động phát hành trái phiếu doanh nghiệp của nhóm ngành này đã giảm 97,1% về quy mô phát hành và chưa thể phục hồi dù đã bước sang năm 2023, đặc biệt là ở giai đoạn tháng 10/2022 - 2/2023.

FiinRatings cho rằng, việc tiếp diễn tình trạng trên có thể đẩy thêm nhiều doanh nghiệp, tập trung nhiều ở lĩnh vực bất động sản, chậm thanh toán nghĩa vụ nợ cho các trái chủ trong giai đoạn quý II và quý III/2023 - đỉnh điểm đáo hạn trái phiếu doanh nghiệp của ngành này.

|

| Tổng giá trị trái phiếu doanh nghiệp lưu hành giai đoạn 2023-2024 là 788,9 nghìn tỷ |

Tuy nhiên, động thái hỗ trợ vừa qua như giảm lãi suất cho vay, Nghị quyết 33/2023/NQ-CP và Nghị định 08/2023/NĐ-CP ra đời kỳ vọng sẽ góp phần giải quyết áp lực nghĩa vụ nợ qua hoạt động tái cấu trúc nợ, cấp tín dụng mới cho các dự án sạch về pháp lý cũng như hoạt động triển khai và mở bán dần được khôi phục.

Bên cạnh các yếu tố tác động chung của môi trường kinh doanh như chính sách kiểm soát tín dụng, môi trường lãi suất cao, kênh huy động trái phiếu suy giảm mạnh, pháp lý dự án bị đình trệ hoặc thay đổi chính sách thì các tổ chức phát hành rơi vào tình trạng chậm trả nợ trái phiếu doanh nghiệp đều có 3 đặc điểm chính về chất lượng tín dụng yếu trong một thời gian dài trước khi vi phạm nghĩa vụ nợ.

Một là, mức đòn bảy nợ rất cao.

Hai là, dòng tiền trả nợ yếu do vay nợ tăng nhưng vốn chủ yếu tồn đọng ở các khoản phải thu và đầu tư tài chính dài hạn thay vì tạo ra tài sản cố định hữu hình hoặc hàng tồn kho hoàn thành dẫn đến rủi ro thanh khoản ở mức cao và rất cao.

Ba là, mất cân đối về kỳ hạn. Kỳ hạn nợ ngắn trong khi dòng tiền kinh doanh âm nhiều kỳ liên tiếp trước khi xảy ra sự kiện vi phạm nợ.

Về xu hướng tình hình trái phiếu doanh nghiệp trong năm 2023 và 2024, FiinRatings cho rằng, vấn đề cần quan tâm và rủi ro chính là 396,3 nghìn tỷ đồng trái phiếu doanh nghiệp đến từ 302 doanh nghiệp bất động sản. Tổng giá trị trái phiếu doanh nghiệp lưu hành giai đoạn 2023-2024 là 788,9 nghìn tỷ với 757 tổ chức phát hành là doanh nghiệp phi ngân hàng.

Theo FiinRatings, tỷ lệ nợ xấu trái phiếu sẽ tiếp tục đà tăng trong thời gian tới trước khi những thay đổi chính sách có hiệu quả trực tiếp và trước khi môi trường kinh doanh được dần cải thiện rõ rệt. Nguyên nhân đến từ áp lực nợ đáo hạn 107,5 nghìn tỷ trong năm 2023 trong khi triển vọng kinh doanh của ngành bất động sản đang gặp những trở ngại lớn và chưa có dấu hiệu khởi sắc trở lại.