| Hà Nội được thí điểm thành lập Quỹ đầu tư mạo hiểm có sử dụng ngân sách nhà nướcQuỹ đầu tư công nghệ VinaCapital Ventures “rót vốn” vào Quickom |

Với việc chuyển đổi trái phiếu thành cổ phiếu, Quỹ VIAC Limited Partnership – đơn vị đầu tư trực thuộc Quỹ đầu tư vào Việt Nam của Uỷ ban Đầu tư Quốc Gia Oman - Vương quốc Oman (VOI) sẽ trở thành cổ đông của Văn Phú - Invest (HoSE: VPI) trong thời gian tới.

Mối quan hệ hợp tác giữa Vietnam Oman Investment (VOI) – VPI

Với thị trường tài chính Việt Nam, Vietnam Oman Investment (VOI) là một cái tên khá quen thuộc. Được thành lập từ năm 2009, VOI là liên doanh giữa Ủy ban Đầu tư Vương quốc Oman và Tổng công ty Đầu tư và Kinh doanh vốn nhà nước (SCIC). Trong 15 năm qua, quỹ này đã thực hiện giải ngân khoảng 300 triệu USD, tập trung vào những ngành có lợi thế cạnh tranh và đóng góp cho sự phát triển bền vững lâu dài của nền kinh tế Việt Nam như hạ tầng, năng lượng, giáo dục, bất động sản, chăm sóc sức khỏe…

Với Văn Phú – Invest (VPI), VOI đã bắt tay vào cuối năm 2021 cùng tìm kiếm các cơ hội đầu tư trong lĩnh vực bất động sản tại Việt Nam. Theo đó, VOI đã mua 690.000 trái phiếu chuyển đổi, không kèm chứng quyền, với tổng giá trị 690 tỷ đồng do VPI phát hành. Gói trái phiếu có thời hạn 3 năm, tài sản bảo đảm là 27,225 triệu cổ phiếu phổ thông của VPI thuộc sở hữu của bên thứ ba.

Theo thỏa thuận, VOI sẽ được chuyển đổi toàn bộ trái phiếu chuyển đổi trên thành cổ phiếu VPI tại thời điểm đáo hạn. Giá chuyển đổi là 35.000 đồng/cổ phiếu chuyển đổi, với điều chỉnh được quy định tại hợp đồng đăng ký mua trái phiếu.

|

| Quỹ đầu tư thuộc Quỹ đầu tư vào Việt Nam của Uỷ ban Đầu tư Quốc Gia Oman sắp trở thành cổ đông lớn của Văn Phú - Invest |

VPI cho hay, số vốn huy động được từ VOI được dùng đầu tư cho các dự án trọng điểm như: Phong Phú Riverside (453 tỷ đồng), BT Sài Gòn (100 tỷ đồng), số còn lại sẽ được sử dụng để bổ sung vốn cho các hoạt động kinh doanh của công ty.

Vào tháng 11 tới đây, gói trái phiếu sẽ đáo hạn. VPI và VOI đã đạt được đồng thuận về việc chuyển đổi trái phiếu thành cổ phiếu. Theo đó, giá chuyển đổi sau khi được điều chỉnh theo khoản 6.2 của hợp đồng là 23.271 đồng/cổ phiếu chuyển đổi, số lượng cổ phiếu chuyển đổi là 29,65 triệu cổ phiếu.

Tại đại hội đồng cổ đông thường niên được tổ chức đầu năm nay, phương án phát hành cổ phiếu để chuyển đổi gói trái phiếu trên cũng đã được VPI thông qua. 29,65 triệu cổ phiếu được phát hành để chuyển đổi trái phiếu cho VOI sẽ tương đương với 9,26% tổng số lượng cổ phiếu dự kiến của VPI tại thời điểm chuyển đổi.

Như vậy, sau khi việc chuyển đổi hoàn thành, VOI sẽ chính thức trở thành cổ đông lớn của VPI.

Nâng tầm hiệu quả hoạt động

VOI - VPI cùng có tôn chỉ mục đích đó là phát triển bền vững, với sự tham gia của VOI, VPI có thêm được cổ đông lớn uy tín, gia tăng năng lực tài chính cũng như giá trị thương hiệu cho Công ty.

Trên thực tế, lãnh đạo VPI luôn đánh giá VOI là mối quan hệ hợp tác lâu dài, mang tính chiến lược, cùng nhau phát triển bất động sản Việt Nam, mang lại giá trị cho người tiêu dùng, đóng góp thiết thực cho xã hội và nâng tầm hiệu quả hoạt động cho cả hai bên.

|

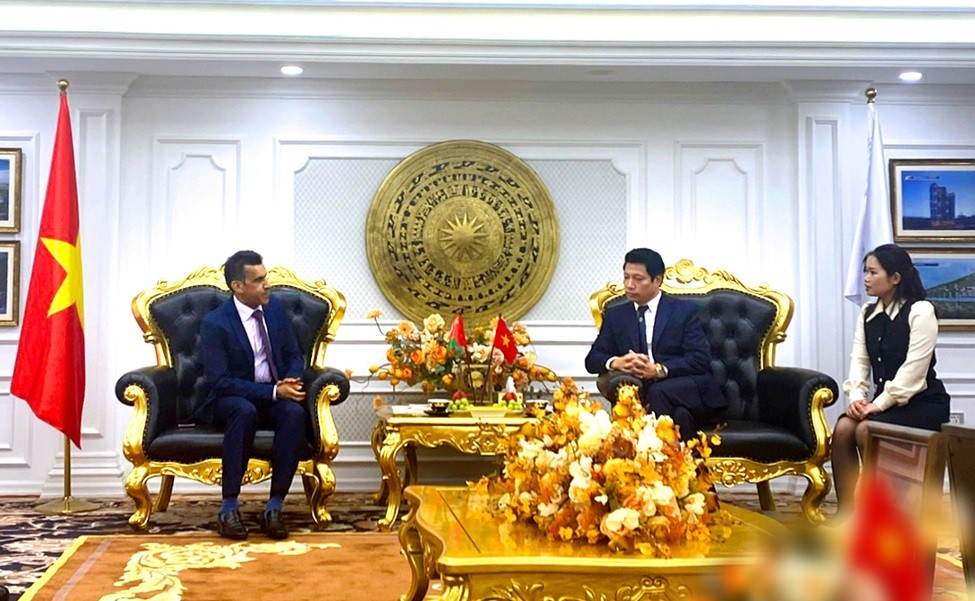

| Lãnh đạo VPI và VOI trong một buổi làm việc tại trụ sở công ty Văn Phú - Invest |

VPI hiện là doanh nghiệp hàng đầu trên thị trường bất động sản Việt Nam, với tổng giá trị tài sản gần 12.000 tỷ đồng cùng danh mục dự án đồ sộ, trải dài trên cả nước, nổi bật là: khu đô thị Văn Phú, The Terra - An Hưng, Grandeur Palace Giảng Võ, Vlasta - Sầm Sơn… Công ty đang đẩy mạnh triển khai một loạt dự án trọng điểm như: The Terra Bắc Giang, Vlasta Thủy Nguyên – Hải Phòng… góp phần quan trọng giải cơn khát nguồn cung cho thị trường.

Theo chia sẻ của ban lãnh đạo công ty, trong 10 năm tới, VPI sẽ kiên định phát triển bất động sản với các trụ cột: Tập trung phát triển một dòng sản phẩm duy nhất là Vlasta, phát triển chuỗi dự án nghỉ dưỡng có bản sắc riêng và phát triển các dự án phức hợp cao tầng đa công năng tại các đô thị lớn. Mục tiêu của VPI trong 5 năm tới là doanh thu và lợi nhuận tăng gấp 2 so với thời điểm 2023. Doanh thu trong 10 năm tới sẽ đạt khoảng 500 triệu USD.