| Vietbank ra mắt chương trình khuyến mãi 'quà tặng tiền tỷ- chào thu hết ý'Vietbank và 'cú đúp' trong ngày khai trương Điểm giao dịch thứ 119 – Phòng giao dịch Vietbank Thuận An |

Tăng vốn điều lệ là một trong những vấn đề quan trọng và cách hữu hiệu nhất giúp ngân hàng tăng tỷ lệ an toàn vốn, đảm bảo an toàn hoạt động và là cơ sở để mở rộng hoạt động kinh doanh, đảm bảo cho sự phát triển bền vững.

Vai trò thiết yếu của tăng vốn điều lệ

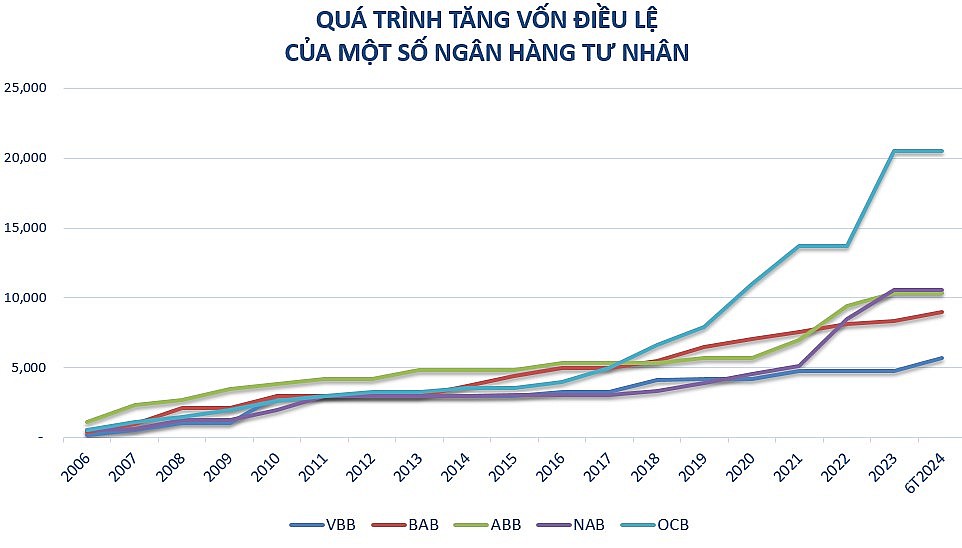

Theo quy định tại Nghị định 141, đến 31/12/2010 các ngân hàng thương mại (NHTM) phải đảm bảo vốn pháp định 3,000 tỷ đồng và sau đó được gia hạn đến 31/12/2011. Vì vậy, năm 2011 cũng là thời điểm các ngân hàng chạy đua tăng vốn để thỏa mãn quy định 3,000 tỷ đồng vốn điều lệ như SGB, KLB, VBB, NCB, OCB, NAB…

Số liệu từ Ngân hàng Nhà nước (NHNN) công bố, cách đây 10 năm, năm 2014, vốn điều lệ của nhóm NHTM Nhà nước chiếm tỷ trọng 30% trong toàn hệ thống, nhóm NHTM tư nhân chiếm 44%. Thế nhưng, số liệu đến cuối tháng 6/2024, tỷ trọng vốn điều lệ của hai nhóm này tương ứng là 21% và 55%, cho thấy sự tăng trưởng vượt trội trên đường đua tăng vốn của nhóm NHTM tư nhân. Cụ thể, vốn điều lệ của nhóm NHTM Nhà nước ước tính đến 31/12/2024 là 228,229 tỷ đồng, chỉ tăng thêm 94,023 tỷ đồng, tương đương tăng 41% so với cuối năm 2014. Còn vốn điều lệ của nhóm NHTM tư nhân đạt 587,850 tỷ đồng, tăng đến 396,735 tỷ đồng, tương đương tốc độ tăng đến 67%.

Nhóm NHTM tư nhân có cơ hội bứt phá về vốn điều lệ đặc biệt trong giai đoạn 2017-2018, khi các ngân hàng ồ ạt niêm yết lên sàn chứng khoán, mở ra cơ hội tăng vốn cũng như tìm kiếm cổ đông chiến lược tiềm năng, tận dụng cả cơ hội huy động vốn trong và ngoài nước.

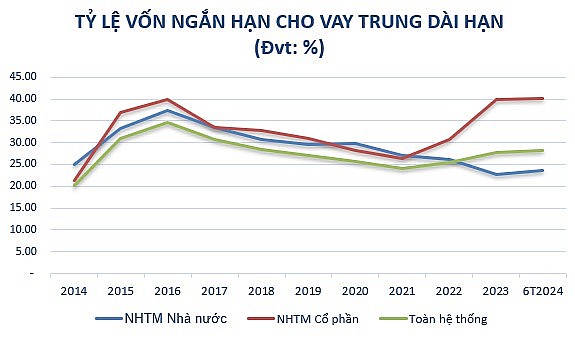

Ngoài đảm bảo quy định của cơ quan quản lý, tăng vốn điều lệ là yếu tố tiên quyết, giúp ngân hàng gia tăng nguồn vốn trung và dài hạn để mở rộng hoạt động kinh doanh khi tỷ lệ sử dụng vốn ngắn hạn để cho vay trung - dài hạn đang dần bị siết lại theo lộ trình tại Thông tư số 08/2020/TT-NHNN ngày 14/08/2020 của NHNN sửa đổi, bổ sung Thông tư số 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ đảm bảo an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài.

|

| Nguồn: Tổng hợp từ NHNN |

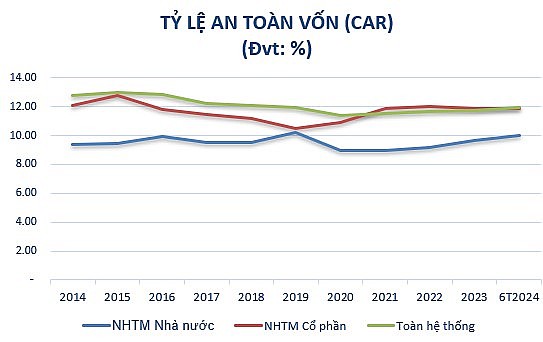

Đồng thời, việc tăng vốn nhằm đảm bảo hệ số an toàn vốn (CAR) theo quy định của các cơ quan chức năng, hướng tới đáp ứng chuẩn mực quốc tế, tăng trưởng lợi nhuận liên tục hàng năm. Tăng vốn còn là nhiệm vụ thực hiện theo đề án cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2021 – 2025 tại Quyết định số 689/QĐ-TTg ngày 08/06/2022 của Thủ tướng Chính phủ. Một trong những mục tiêu quan trọng là đến năm 2023, tỷ lệ CAR của các NHTM đạt tối thiểu 10 - 11%; đến năm 2025 đạt tối thiểu 11 - 12%.

Sau 10 năm, tốc độ tăng trưởng vốn điều lệ cao, dẫn đến hệ số CAR của nhóm NHTM tư nhân cao hơn nhiều so với nhóm NHTM Nhà nước. Cụ thể, năm 2014, mức tỷ lệ an toàn vốn tối thiểu của nhóm NHTM Nhà nước là 9.4%, nhóm NHTM tư nhân là 12.07%. Đến tháng 6/2024, tỷ lệ an toàn vốn của nhóm NHTM cổ phần (11.86%) cũng cao hơn nhóm NHTM Nhà nước (9.99%), áp dụng theo Thông tư 41/2016/TT-NHNN.

|

(*) Từ năm 2020 tỷ lệ CAR vẽ theo ngân hàng áp dụng Thông tư 41/2016/TT-NHNN Nguồn: Tổng hợp từ NHNN |

Như vậy, có thể thấy tăng vốn điều lệ đóng vai trò quan trọng trong việc bảo đảm sự ổn định và phát triển bền vững của các ngân hàng. Không chỉ giúp các ngân hàng đáp ứng các yêu cầu pháp lý và quy định của cơ quan quản lý, tăng vốn điều lệ còn mở rộng khả năng hoạt động kinh doanh, nâng cao năng lực tài chính, và củng cố khả năng cạnh tranh trên thị trường của các ngân hàng.

Hiện tại các ngân hàng luôn chủ động tìm kiếm giải pháp phù hợp, đặc biệt là các ngân hàng nhỏ và tầm trụng, bao gồm các phương thức tăng vốn linh hoạt, cải thiện hiệu quả hoạt động, và tuân thủ các quy định pháp lý mới để duy trì sự phát triển bền vững trong bối cảnh thị trường hiện tại.

Tăng vốn điều lệ thông qua chia cổ tức đang trở thành xu hướng

Có nhiều hình thức giúp ngân hàng tăng vốn điều lệ như: Phát hành cổ phiếu mới, trái phiếu chuyển đổi, và hợp tác với các nhà đầu tư chiến lược. Tuy nhiên, tùy tình hình tài chính, định hướng chiến lược, mong muốn của cổ đông cũng như tình hình kinh tế mỗi thời điểm mà ngân hàng quyết định phương thức tăng vốn.

Trong bối cảnh thị trường chứng khoán hiện tại chưa thật sự sôi động, phát hành cổ phiếu mới gặp nhiều khó khăn khi thu hút cổ đông mua cổ phiếu. Thêm nữa, ngân hàng còn phải cân nhắc tác động của việc phát hành cổ phiếu mới lên tỷ lệ sở hữu hiện tại của các cổ đông và tuân thủ quy định của cơ quan quản lý.

Do đó, việc phát hành cổ phiếu để chia cổ tức - phương pháp tăng vốn không cần huy động thêm từ bên ngoài - đang dần trở thành xu hướng tại các ngân hàng, nhất là sau dịch COVID-19. Ngân hàng có thể sử dụng lượng cổ tức tích lũy để phát hành cổ phiếu cho các cổ đông hiện tại. Đây là giải pháp hợp lý khi ngân hàng muốn duy trì sự đồng lòng của các cổ đông và không muốn chia sẻ quyền sở hữu với các nhà đầu tư mới.

Giai đoạn khắc phục sau dịch COVID-19 (2021-2022), NHNN khuyến khích các ngân hàng không chia cổ tức bằng tiền mặt để dành nguồn lực giảm lãi suất cho vay. Do đó, hầu hết các ngân hàng phải chuyển sang chi trả cổ tức bằng cổ phiếu. Đến năm 2023, song song với tỷ lệ cổ tức bằng cổ phiếu, ngân hàng chi trả thêm cổ tức bằng tiền với tỷ lệ nhất định. Điều này không chỉ đến từ việc NHNN không còn siết chính sách cổ tức tiền mặt, mà còn làm hài lòng một bộ phận cổ đông không còn mặn mà với việc nhận cổ tức cổ phiếu khi thị trường chứng khoán vừa qua không mấy khả quan.

Ở nhóm ngân hàng TMCP Nhà nước, từ cuối năm 2023, NHNN đã cho phép nhóm này tăng vốn điều lệ, để đảm bảo tỷ lệ an toàn vốn và củng cố dư địa cho vay. Vietcombank phát hành thêm 2.17 tỷ cp cho cổ đông hiện hữu để chia cổ tức bằng cổ phiếu tỷ lệ 38.79%. Sau khi hoàn tất, vốn điều lệ ngân hàng này sẽ tăng từ 55,891 tỷ đồng lên mức hơn 77,571 tỷ đồng. VietinBank cũng được phê duyệt sử dụng phần lợi nhuận còn lại năm 2022, khoảng 11,648 tỷ đồng để chia cổ tức bằng cổ phiếu, nâng vốn điều lệ từ 53,700 tỷ đồng lên hơn 65,300 tỷ đồng.

Hay như Agribank đã được Quốc hội XV chấp thuận bổ sung vốn điều lệ giai đoạn 2021 - 2030 tối đa là 17,100 tỷ đồng. Nếu được bổ sung, Agribank sẽ tăng vốn điều lệ lên hơn 51,500 tỷ đồng.

Các ngân hàng tư nhân cũng liên tục được NHNN chấp thuận tăng vốn điều lệ và hoàn thành thủ tục thay đổi giấy phép kể từ đầu năm 2024.

Hồi cuối tháng 7/2024, NHNN đã chấp thuận cho OCB tăng vốn điều lệ thông qua phát hành cổ phiếu để trả cổ tức cho cổ đông hiện hữu với tỷ lệ 20%, mức tối đa là 4,109 tỷ đồng. Sau khi phát hành thành công, vốn điều lệ của Ngân hàng sẽ tăng từ 20,548 tỷ đồng lên 24,658 tỷ đồng.

Trước đó, NAB cũng được chấp thuận tăng vốn điều lệ từ mức 10,580 tỷ đồng lên 13,725 tỷ đồng thông qua chia cổ tức bằng cổ phiếu tỷ lệ 25% và phát hành 50 triệu cp ESOP với giá 10,000 đồng/cp.

Trong khi đó, Vietbank dự kiến dùng gần 1,445 tỷ đồng để chia cổ tức bằng cổ phiếu và giữ lại 148 tỷ đồng. Cụ thể, Vietbank tiếp tục triển khai phương án tăng vốn thông qua chào bán cổ phiếu cho cổ đông hiện hữu (đã được NHNN phê duyệt hồi tháng 7/2023) với tổng số tiền tăng thêm là 1,003 tỷ đồng, nâng vốn điều lệ từ 4,777 tỷ đồng lên 5,780 tỷ đồng. Đến hiện tại, Ngân hàng đã hoàn tất chào bán hơn 100.3 triệu cp và đang thực hiện các thủ tục đề nghị NHNN chấp thuận sửa đổi giấy phép, dự kiến hoàn thành trong quý 3/2024.

Vietbank còn dự kiến phát hành gần 144.5 triệu cp để trả cổ tức cho cổ đông hiện hữu, tương ứng tỷ lệ 25%, dự kiến thực hiện trong quý 3,4/2024. Tổng mệnh giá phát hành tương ứng gần 1,445 tỷ đồng. Nếu hoàn tất thủ tục chỉnh sửa giấy phép vốn điều lệ và phát hành thành công cổ phiếu để trả cổ tức, vốn điều lệ Vietbank sẽ tăng lên mức gần 7,225 tỷ đồng.

|

Những năm trở lại đây, các ngân hàng quy mô nhỏ và trung bình là nhóm ngân hàng chủ động tăng vốn điều lệ liên tục. Gia nhập đường đua tăng vốn trễ, nhưng tốc độ tăng trưởng lại nhanh hơn các ngân hàng khác sau 10 năm như OCB (5.8 lần), NamABank (3.5 lần), ABBank, BacABank và Vietbank tăng lên gấp đôi.

Dù Vietbank (VBB) thành lập trễ so với các ngân hàng khác trong hệ thống (2006), nhưng sau 8 lần tăng vốn bằng nhiều hình thức khác nhau, vốn điều lệ đã tăng từ 200 tỷ đồng lên 5,712 tỷ đồng (30/06/2024). Nhờ vào các cổ đông chiến lược, chính sách thu hút nhân tài, định hướng kinh doanh bài bản, kết quả kinh doanh của Ngân hàng sau mỗi đợt tăng vốn tăng trưởng hơn. Qua đó, dư địa thu hút thêm các cổ đông chiến lược trong tương lai và khả năng tăng trưởng vốn điều lệ còn rất cao.

Cùng với kế hoạch tăng trưởng quy mô kinh doanh hàng năm, việc tăng vốn điều lệ là cần thiết để giúp ngân hàng nâng cao năng lực tài chính như: Tăng trưởng quy mô, tăng năng lực cạnh tranh và đáp ứng kế hoạch mở rộng mạng lưới giao dịch; tiếp tục đầu tư cho các hệ thống công nghệ phục vụ cho việc hiện đại hóa ngân hàng, hỗ trợ cho việc phát triển sản phẩm mới, tăng trải nghiệm dịch vụ khách hàng.

Đặc biệt trong giai đoạn hiện nay, vốn điều lệ còn được xem như “bộ đệm” dự phòng, đem lại nguồn lực cho các ngân hàng sẵn sàng ứng phó với thách thức trong môi trường kinh tế chưa ổn định; tạo điều kiện thuận lợi hơn để ngân hàng đẩy mạnh hoạt động tín dụng, hỗ trợ vốn cho nền kinh tế theo định hướng của Chính phủ.

Một điều cần lưu ý, Luật Tổ chức tín dụng (TCTD) mới có hiệu lực từ ngày 01/07/2024, sẽ ảnh hưởng đáng kể đến việc tăng vốn điều lệ của các ngân hàng. Luật mới đặt ra các yêu cầu và quy định về vốn tối thiểu, quản lý rủi ro, và tổ chức tín dụng, tạo ra cả cơ hội và thách thức. Các ngân hàng cần phải tuân thủ các quy định này để đảm bảo hoạt động phù hợp với pháp luật, đồng thời nâng cao chất lượng quản lý và cải thiện khả năng tài chính.