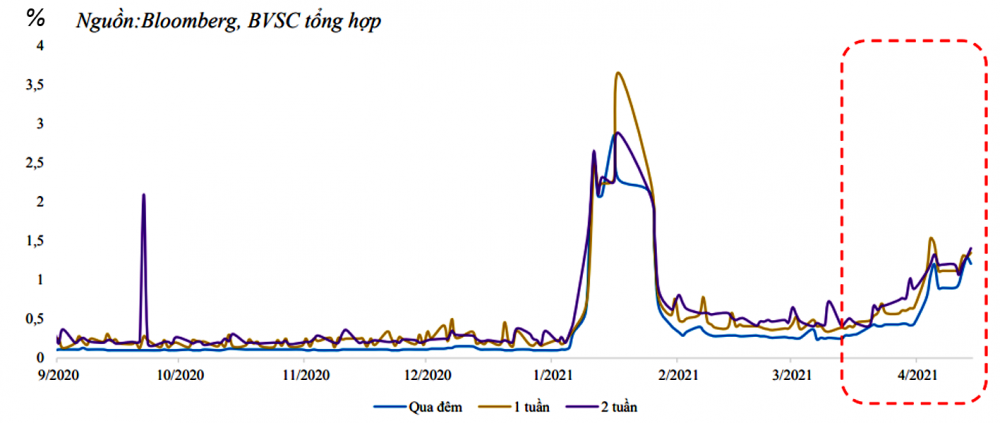

Sau khi duy trì ở mức thấp, lãi suất liên ngân hàng đột ngột tăng mạnh trong nửa cuối tháng 4 và tiếp tục tăng trong hai tuần đầu tháng 5.

|

| Diễn biến lãi suất liên ngân hàng |

Thiếu thanh khoản cục bộ

Sau một thời gian khá dài duy trì ở mức thấp, lãi suất liên ngân hàng đột ngột tăng mạnh, trong đó lãi suất cho vay qua đêm đã tăng từ 0,25%/năm lên tới 1,24%/năm; lãi suất kỳ hạn 1 tuần cũng tăng mạnh từ 0,46%/năm lên 1,36%/năm...

Sở dĩ lãi suất liên ngân hàng tăng mạnh, theo Công ty Chứng khoán Bảo Việt (BVSC), do cầu tín dụng tăng mạnh, trong khi mức tăng cung vốn lại thấp hơn, không đáp ứng nhu cầu, đã làm tăng lãi suất liên ngân hàng.

Ngoài ra, trước đây các ngân hàng có hai kênh hỗ trợ thanh khoản từ cơ quan quản lý Nhà nước là kênh thị trường mở OMO và việc mua vào ngoại tệ của Ngân hàng Nhà nước (NHNN). Thế nhưng, hiện nay NHNN đã chuyển sang mua ngoại tệ kỳ hạn, khiến việc bơm tiền đồng để hỗ trợ thanh khoán thông qua động thái mua vào ngoại tệ đã bị hạn chế khá nhiều.

Tác động đến lãi vay

Mặc dù lãi suất liên ngân hàng tăng, song mặt bằng lãi suất tiền gửi không có nhiều biến động. Theo BVSC, trong tháng 4 vừa qua, lãi suất huy động trung bình chỉ tăng 0,02-0,03% đối với kỳ hạn 6 và 12 tháng.

|

| Mặt bằng lãi suất tiền gửi dự báo sẽ ổn định ở mức thấp trong quý 2. (Ảnh: Giao dịch tại Ngân hàng Bản Việt) |

Diễn biến này chủ yếu ở nhóm ngân hàng có vốn hoá nhỏ (dưới 5 nghìn tỷ đồng). Trong khi đó, lãi suất ở nhóm ngân hàng vốn hoá lớn (trên 5 nghìn tỷ đồng) chỉ tăng 0,01% với kỳ hạn 12 tháng và giảm 0,005% với kỳ hạn 6 tháng...

Diễn biến trên càng củng cố thêm cho nhận định, việc lãi suất liên ngân hàng tăng chỉ do sự thiếu thanh khoản cục bộ ở một số ngân hàng, trong khi thanh khoản của toàn hệ thống vẫn khá dồi dào.

Bên cạnh đó, theo SSI Research, trong bối cảnh dịch bệnh phức tạp trở lại như hiện nay, cầu tín dụng có thể bị ảnh hưởng và NHNN cũng sẽ kiên định mục tiêu giữ lãi suất thấp để hỗ trợ doanh nghiệp và nền kinh tế. Vì vậy, mặt bằng lãi suất vẫn sẽ giữ ổn định ở mức thấp trong quý 2/2021.

Chưa kể, đến thời điểm NHNN mua vào ngoại tệ, sẽ có một lượng lớn VND được bơm vào thị trường để bổ sung thanh khoản cho các ngân hàng. Đó là tiền đề để các ngân hàng ổn định mặt bằng lãi suất cho vay.