| Chứng khoán hôm nay ngày 25/10: Nhận định thị trường và phân tích, đánh giá cổ phiếu TCB |

Nhận định thị trường chứng khoán hôm nay ngày 26/10

Công ty cổ phần chứng khoán Tiên Phong (TPS) cho biết, trong phiên trước, VN-Index tăng điểm trở lại sau 4 phiên giảm điểm liên tiếp. Cùng với đó, thanh khoản đạt mức cao nhất trong 2 tuần trở lại đây cho thấy dòng tiền đang trở lại thị trường.

Hiện, chỉ số VN-Index đang áp sát kháng cự là ngưỡng 1.000 điểm. Trong trường hợp chỉ số có thể lấy lại mức điểm tâm lý này, thị trường nhiều khả năng sẽ xuất hiện nhịp hồi phục ngắn hạn. Ngược lại, mức 950 điểm sẽ là hỗ trợ tiếp theo cho chỉ số.

|

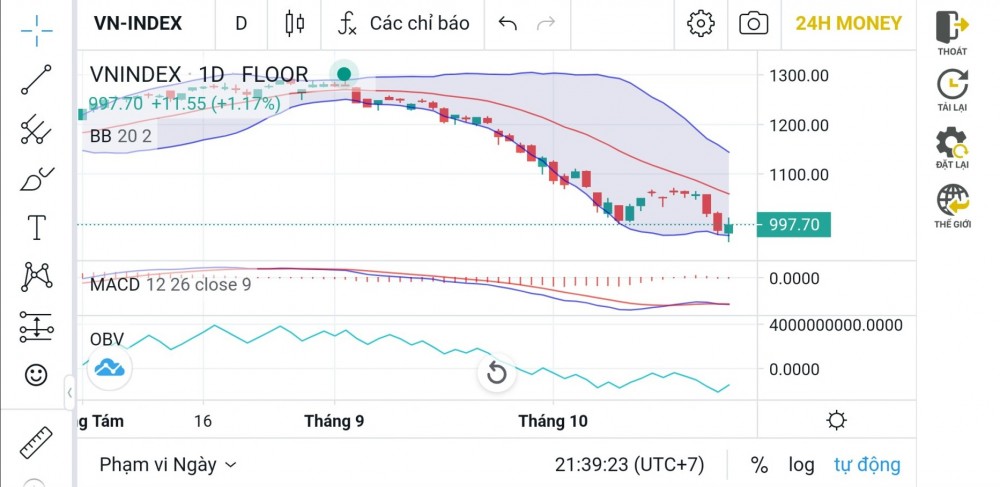

| Trước phiên giao dịch 26/10, chỉ số VN-Index đang đóng cửa tại mốc 997.70 điểm |

Phía Công ty chứng khoán MB (MBS) nhận định, thị trường cần phải có thanh khoản mạnh hơn nữa để chỉ số VN-Index lấy lại ngưỡng 1.000 điểm, qua đó lôi kéo dòng tiền quay trở lại thị trường. "Về kỹ thuật, chỉ với 1 phiên tăng thì xu hướng giảm của thị trường vẫn chưa thay đổi, nhà đầu tư nên quan sát các cổ phiếu đóng cửa ở mức giá trần hoặc gần mức giá trần hôm nay ở các phiên tiếp theo, thanh khoản tăng ở các cổ phiếu này là có thể bắt đáy từng phần", MBS khuyến nghị.

Bên cạnh đó, Công ty chứng khoán Bảo Việt (BVSC) cho rằng, thị trường chứng khoán đã chiết khấu đáng kể rủi ro tăng lãi suất điều hành của Ngân hàng Nhà nước trong nhịp sụt giảm vừa qua. Tuy nhiên, các phiên tăng điểm của thị trường giai đoạn này vẫn chỉ được xem là các nhịp hồi phục mang tính kỹ thuật. Với xung lực giảm mạnh vẫn còn, thị trường nhiều khả năng sẽ tiếp tục chịu áp lực giảm ngắn hạn. Do đó, nhà đầu tư nên chủ động bán chốt lời khi thị trường tăng điểm.

Nhà đầu tư chỉ nên xem xét thực hiện mở vị thế mua gia tăng tỷ trọng cổ phiếu trong danh mục tại vùng 930-955 điểm của VN-Index. Tỷ trọng cho các lần bắt đáy không nên vượt quá 30-35% NAV, đồng thời nên đặt các ngưỡng dừng lỗ ở mức 5-7% cho các vị thế đang có.

Định giá và khuyến nghị cổ phiếu FRT

Công ty cổ phần chứng khoán Châu Á - Thái Bình Dương (APEC) đã phân tích, nhận định và khuyến nghị mua cổ phiếu FRT của Công ty cổ phần bán lẻ Kỹ Thuật Số FPT.

|

| FRT có tiềm lực tăng trưởng mạnh từ chuỗi nhà thuốc và chuỗi bán lẻ điện thoại |

Theo đó, APEC dự phóng doanh thu và lợi nhuận trước thuế hợp nhất năm 2022 của FRT lần lượt là 28,5 nghìn tỷ và 491 tỷ đồng, mức định giá hợp lý của FRT ước tính là 88,000 đồng/cp (+37.5%) tương ứng mức P/E forward 2022 và 2023 là 21x và 16x phù hợp với các tín hiệu kỹ thuật.

Theo APEC, triển vọng của FRT thể hiện rõ là doanh nghiệp đầu ngành bán lẻ với FPT Shop chuỗi bán lẻ điện thoại di động lớn thứ hai Việt Nam và số 1 mảng laptop với 35% thị phần và đang thống lĩnh thị trường bán lẻ dược phẩm theo chuỗi 45% thị phần doanh thu mang lại từ hệ thống nhà thuốc Long Châu.

Bên cạnh đó, kết quả kinh doanh của FRT cũng khá tích cực. Cụ thể, doanh thu từ sản phẩm ICT thường rơi vào cuối năm do nhu cầu mua sắm mùa vụ đặc biệt là sự kiện Apple ra mắt iPhone 14 và nhu cầu mua Laptop chuẩn bị khi nhập học, kết quả kinh doanh hồi phục mạnh từ mức nền thấp QII/2022 và chuỗi nhà thuốc Long Châu mở rộng nhanh với tốc độ mở mới 300 - 400 cửa hàng mỗi năm, ước tính doanh thu tăng 99.84% so với năm 2021.

FRT hiện đang sở hữu hệ thống bán lẻ FPT Shop, chuỗi F.Studio by FPT chuyên kinh doanh các sản phẩm chính hãng của Apple và chuỗi nhà thuốc Long Châu. Kết thúc 6 tháng năm 2022, chuỗi FPT Shop đạt 728 cửa hàng, Long Châu đạt 678 nhà thuốc, lần lượt mở mới 81 cửa hàng và 278 nhà thuốc so với đầu năm. Doanh thu hợp nhất lũy kế đạt 13.999 (+55% yoy) tỷ đồng, lợi nhuận trước thuế đạt 263 (+350% yoy) tỷ đồng, tương ứng với mức hoàn thành 52% và 37% kế hoạch kinh doanh cho năm 2022. FPT Shop hiện đang đóng góp 70% tổng doanh thu FRT, đạt mức tăng trưởng doanh thu 22% so với mức nền thấp cùng kỳ năm ngoái. Trong khi đó, doanh thu chuỗi Long Châu đạt 4.008 tỷ đồng, tăng gấp 3 lần cùng kỳ năm 2021 do việc mở đồng loạt các cửa hàng mới. Hiện tại, FPT Shop đang là chuỗi bán lẻ điện thoại lớn thứ hai Việt Nam và đứng đầu trong mảng hàng Laptop với 35% thị phần còn Long Châu đang thống lĩnh thị trường bán lẻ dược phẩm theo chuỗi, chiếm 45% thị phần doanh thu.

Cả 2 chuỗi FPT Shop và FPT Long Châu đều chứng kiến sự cải thiện về doanh thu trung bình mỗi cửa hàng hiện hữu. Ngay trong Quý I/2022, doanh thu trung bình cửa hàng cũ của FRT đã tăng lên 3 tỷ đồng/shop, Long Châu đạt mức 1.5 tỷ đồng/shop, tăng trưởng 20-30% so với năm 2021, từ mức 2.5 tỷ đồng/ shop của FPT Shop và 1.1 tỷ đồng/ shop của Long Châu. Biên lợi nhuận gộp của doanh nghiệp cũng cải thiện từ 14% lên 15.5% nhờ việc tỷ trọng đóng góp của Long Châu trong cơ cấu lợi nhuận gộp ngày càng lớn. Mảng bán lẻ dược phẩm sở hữu biên lợi nhuận gộp tốt hơn, khoảng 22%, so với mảng bán lẻ ICT, khoảng 13%. Hệ số D/E đang ở mức cao 2.85 do FRT dùng hoàn toàn nợ vay để mở rộng mảng bán lẻ dược phẩm.

Tiềm năng tăng trưởng thần tốc của chuỗi nhà thuốc Long Châu, kỳ vọng đóng góp khoảng 40% doanh số của FRT trong 3 năm tới. Doanh nghiệp này đang đặt mục tiêu mở mới 300-400 cửa hàng thuốc trong năm 2022. Chỉ tính hết 6 tháng đầu năm 2022, FRT đã mở mới được 278 cửa hàng Long Châu. So với các đối thủ cạnh tranh trực tiếp với Long Châu như chuỗi Pharmacity (1.100 cửa hàng), chuỗi An Khang của MWG (583 cửa hàng), Long Châu đang đứng đầu về hiệu quả kinh doanh với doanh thu trên mỗi cửa hàng đạt 1.1 tỷ/ tháng so với mức 600 triệu đồng của An Khang và 400-500 triệu đồng của Pharmacity. Hiệu quả kinh doanh của FRT cao hơn đổi thủ chủ yếu tới từ sự khác biệt trong cơ cấu sản phẩm của 3 chuỗi. Nếu như Pharmacity có tỷ lệ sản phẩm không phải là thuốc chiếm lên tới hơn 70% thì tại Long Châu tỷ lệ thuốc là 70-80%, nhà thuốc An Khang đang cân bằng giữa 2 nhóm. Chiến lược của Long Châu tập trung vào mảng thuốc đặc trị với mức giá cả cạnh tranh với số lượng SKU lớn (từ 15,000 – 20,000 SKUs) cùng khả năng tùy chỉnh các nhóm hàng tồn kho của các cửa hàng theo từng khu vực để nắm bắt tốt hơn nhu cầu địa phương giúp một số cửa hàng của Long Châu có thể đạt doanh thu 10 tỷ/tháng.

Lực cầu mảng hàng ICT hồi phục trở lại nửa sau năm 2022. Doanh số bán hàng ICT Quý II rơi vào vùng trũng do tính mùa vụ của ngành hàng đồng thời QII/2022 là quý đầu tiên chính thức mở cửa sau đại dịch, cũng là quý cao điểm du lịch nên người dân chi tiêu mạnh tay hơn cho các loại hình dịch vụ hơn là mua sắm đồ công nghệ. Lực cầu ICT nửa sau năm 2022 dự kiến tăng trưởng trở lại do sự kiện mùa khai giảng, ra mắt Iphone 14 và mùa mua sắm cuối năm đang đến gần. Tuy nhiên, Doanh thu mảng Laptop trong quý 4 kỳ vọng đi ngang so với cùng kỳ năm trước. Quý IV/2021 ghi nhận doanh thu tăng cao kỷ lục do nhu cầu mua sắm phục vụ học tập và làm việc online tại nhà. Với vòng đời sản phẩm trung bình từ 2-4 năm, APEC kỳ vọng mảng hoạt động này sẽ có sự tăng trưởng trở lại trong giai đoạn 2023-2024. Sản phẩm laptop gaming, vốn là thế mạnh của FRT – chiếm hơn 30% thị phần, sẽ hỗ trợ góp phần tiếp đà tăng trưởng trong thời gian tới cho mảng laptop của FRT do nhu cầu về dòng máy này trên thị trưởng vẫn chưa hạ nhiệt sau đại dịch.

FRT cũng được hưởng lợi từ sự tăng trưởng của nhãn hàng Apple tại Việt Nam. Mảng hàng Apple hiện đang chiếm 37% cơ cấu doanh thu của FPT Shop. FRT hiện đang là nhà bán lẻ các sản phẩm Apple lớn thứ 2 toàn thị trường. Hãng điện thoại Iphone của Apple vừa qua đã ghi nhận mức doanh thu toàn cầu tăng kỷ lục do lượng lớn người dùng Android chuyển sang IOS. Xu hướng chuyển đổi này càng rõ ràng hơn tại Việt Nam do mức độ thâm nhập của Iphone còn thấp. Trong những năm qua tỷ lệ hàng Iphone xách tay liên tục bị thu hẹp từ mức 50% năm 2020 xuống dưới 25% trong 2022-2023 do các chính sách hỗ trợ của Apple đối với hàng chính hãng và sự thúc đẩy phát triển các cửa hàng bán lẻ ủy quyền nhằm rút ngắn thời gian ra mắt các dòng sản phẩm mới tại Việt Nam so với các quốc gia khác. Dự báo với những đột phá trong model Iphone 14 mới ra mắt cùng điều kiện kinh doanh thuận lợi, tăng trưởng mảng hàng Apple của FRT sẽ đạt 32%, tương ứng đóng góp 11% trong tổng tăng trưởng ngành hàng ICT.

Bên cạnh đó, FRT cũng có những rủi ro khi đầu tư. Cụ thể, cạnh tranh gay gắt trong mảng bán lẻ dược phẩm khi thị trường bán lẻ dược phẩm hiện đang diễn ra rất tăng trưởng mạnh với sự tham gia của nhiều đối thủ mạnh như SK Group và Thế giới di động. SK Group đang trong quá trình rót 100 triệu USD vào Pharmacity để giúp doanh nghiệp này hiện thực hóa mục tiêu xây dựng "siêu ứng dụng" với 5.000 cửa hàng đến năm 2025, tương ứng 63.000 tỷ doanh thu kỳ vọng trong khi MWG cũng nâng tỷ lệ sở hữu chuỗi nhà thuốc An Khang lên 100%. Với kinh nghiệm quản lý chuỗi, MWG dự kiến đầu tư nguồn lực và đội ngũ lãnh đạo chuyên trách để phát triển mạnh mẽ mảng dược phẩm này. Tuy nhiên, rủi ro cạnh tranh từ đối thủ cùng ngành của Long Châu không quá đáng ngại do thị trường phân phối dược phẩm của Việt Nam vốn phân mảnh, chủ yếu là các nhà thuốc hộ gia đình. Theo như số liệu của IQVIA, đến năm 2021, tổng nhà thuốc đang hoạt động là 44.600 đơn vị, trong đó có 1.600 cửa hàng thuộc chuỗi nhà thuốc, tương ứng chiếm chỉ gần 4% thị phần. Việc các quy định và xử phạt gắt gao đối với thuốc không kê đơn đồng thời nâng cao tiêu chuẩn mỗi nhà thuộc đã mở đường cho sự phát triển cho các chuỗi bán lẻ dược phẩm uy tín như Long Châu.

Bên cạnh đó, tăng trưởng ngành hàng ICT giảm tốc do áp lực lạm phát tác động tiêu cực tới thu nhập kỳ vọng và chi tiêu của người dân với các mặt hàng không thiết yếu như công nghệ. Tuy nhiên, tại Việt Nam, có yếu tố vĩ mô vẫn đang đứng về phía ngành bán lẻ khi lạm phát năm nay có thể đạt mục tiêu dưới 4% và tăng trưởng GDP theo tổng cục thống kê có thể đạt từ 7,5% đến 8%. Bên cạnh đó, nhu cầu mảng ICT trong dài hạn vẫn tiếp tục được củng cố nhờ các yếu tố như: nền kinh tế số của Việt Nam phát triển nhanh nhất Đông Nam Á, tỷ lệ thâm nhập laptop còn thấp, tốc độ tăng trưởng tầng lớp trung lưu nhanh.